Составляем заявление на возврат НДФЛ (образец, бланк)

Заявление на возврат НДФЛ составляется физическим лицом для того, чтобы налоговые органы возвратили ему необходимую сумму налога. Подробнее о том, куда подавать заявление на возврат НДФЛ, как правильно его составлять, мы расскажем в нашей статье. Кроме того, приведем образец заявления на возврат НДФЛ по новой форме, которая потребуется для возврата налога в 2021-2022 годах.

Когда и куда необходимо подавать заявление на возврат подоходного налога

Как вернуть НДФЛ в разных ситуациях: Как вернуть НДФЛ за обучение Декларация 3-НДФЛ на лечение Порядок возмещения (возврата) НДФЛ при покупке квартиры

Заявление на возврат подоходного налога налогоплательщик пишет в том случае, если в течение налогового периода у него появилось право на вычет — имущественный или социальный, и он хочет получить вычет через инспекцию.

Также заявление подается, если у налогоплательщика изменился статус резидентства (был нерезидентом — стал резидентом) и возникла необходимость в пересчете НДФЛ.

Кроме того, бывают случаи, когда налоговый агент излишне удерживает и перечисляет в бюджет НДФЛ налогоплательщика, а затем перестает существовать. Ошибку выявляют, но вернуть налог через агента уже невозможно. В этом случае налогоплательщику также необходимо написать заявление на возврат НДФЛ в налоговую.

См. «За возвратом НДФЛ нельзя отправить работника в инспекцию».

С заявлением на возврат подоходного налога налогоплательщику следует обратиться в налоговый орган по месту его жительства. При смене статуса резидентства физическое лицо должно обратиться в налоговую инспекцию, в которой он был поставлен на учет по месту своего жительства либо пребывания (п. 1.1 ст. 231 НК РФ).

Во всех остальных случаях НДФЛ нужно возвращать через работодателя. Как это сделать, пошагово разъяснили эксперты КонсультантПлюс. Получите бесплатный доступ к системе и смотрите, какие действия потребуются, чтобы вернуть налог на работе.

Как это сделать, пошагово разъяснили эксперты КонсультантПлюс. Получите бесплатный доступ к системе и смотрите, какие действия потребуются, чтобы вернуть налог на работе.

Когда и как с 2021 года можно получить вычеты в упрощенном порядке без подачи 3-НДФЛ, читайте здесь.

Обязательно ли подавать декларацию 3-НДФЛ и одновременно заявление на возврат

Начиная с декларации за 2020 год, есть возможность подать заявление прямо в составе 3-НДФЛ. Оно приведено в Приложении к разд. 1 декларации.

Если хотите посмотреть построчный алгоритм заполнения такого заявления, получите бесплатный пробный доступ и переходите в К+.

В то же время это не обязательно, подать заявление на возврат можно и после: в течение 3 месяцев камералки или по окончании проверки. В этом случае используется специальная форма документа, о которой мы рассказываем ниже.

ВНИМАНИЕ! По общему правилу заявление о зачете или возврате суммы излишне уплаченного налога может быть подано в течение 3-х лет со дня уплаты указанной суммы (п. 7 ст. 78 НК РФ). Это значит, что подав декларацию 3-НДФЛ в декабре 2021 года за 2018 год, нужно вместе с декларацией сдать заявление о возврате средств. Если дожидаться окончания камеральной проверки, которое будет в 2022 году, то срок подачи заявления на возврат налога уже будет упущен.

7 ст. 78 НК РФ). Это значит, что подав декларацию 3-НДФЛ в декабре 2021 года за 2018 год, нужно вместе с декларацией сдать заявление о возврате средств. Если дожидаться окончания камеральной проверки, которое будет в 2022 году, то срок подачи заявления на возврат налога уже будет упущен.

К заявлению в обязательном порядке должны прилагаться документы о праве на вычет, о смене резидентства и другие подтверждающие документы.

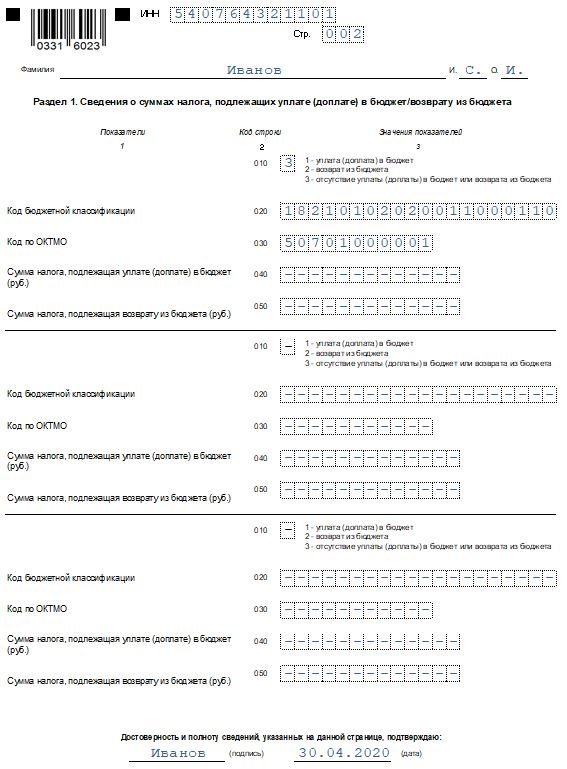

Форма заявления на возврат НДФЛ и порядок ее заполнения

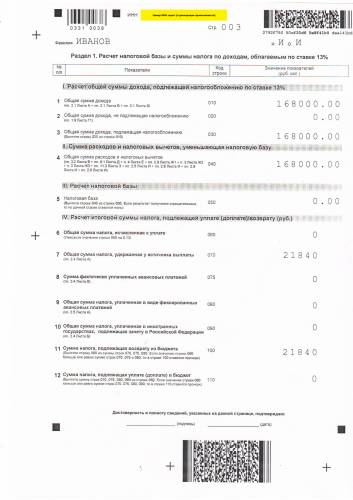

С 23.10.2021 заявление на возврат подается по форме, утвержденной приказом ФНС России от 14.02.2017 № ММВ-7-8/182@ в редакции приказа ФНС от 17.08.2021 № ЕД-7-8/757@.

Актуальный бланк заявления на возврат НДФЛ можно скачать бесплатно, кликнув по картинке ниже:

Заявление на возврат налога (суммы излишне уплаченного налога) Скачать

А далее мы приводим для вас образец заполнения заяявления на возврат НДФЛ за 2020-2021 годы по новой форме.

Скачать образец

О нюансах заполнения заявления о возврате НДФЛ при обращении за социальным или имущественным вычетом читайте в КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Итоги

Заявление на возврат подоходного налога следует направлять при представлении декларации 3-НДФЛ или по окончании ее камеральной проверки. Форма заявления утверждена приказом ФНС России от 14.02.2017 № ММВ-7-8/182@. С 23.10.2021 применяется ее новая редакция.

Источники:

- Приказ ФНС России от 14.02.2017 N ММВ-7-8/182@

- Налоговый кодекс РФ

Могу ли я заявить о медицинских расходах на мои налоги?

Центр налоговой информации : Подача : Корректировки и вычеты

Если вы перечисляете вычеты по статьям, IRS обычно разрешает вам вычет медицинских расходов, если у вас есть невозмещенные расходы, которые составляют более 10% вашего скорректированного валового дохода за налоговые годы после 2018 года (минимум составлял 7,5% вашего скорректированного валового дохода).

Обзор изменений в вычете медицинских расходов в результате налоговой реформы. Чтобы понять, какие расходы покрываются в качестве вычета, читайте дальше.

Какие медицинские расходы я могу вычесть?

При любом заболевании включает невозмещаемую стоимость:

- Диагностика

- Лечение

- Смягчение последствий

- Лечение

- Профилактика

- Предметы, необходимые для вышеуказанных целей, в том числе:

- Оборудование

- Расходные материалы

- Диагностические устройства

Если вы хотите вычесть медицинские расходы, они должны облегчить или предотвратить физический или психический дефект или болезнь. Вы не можете вычесть расходы, которые просто приносят пользу общему здоровью, такие как витамины или отпуск.

Вы можете вычесть следующие медицинские расходы:

- Стоимость медицинского обслуживания любого из следующих типов практикующих врачей:

- Иглотерапевты

- Хиропрактики

- Стоматологи

- Глазные врачи

- Врачи

- Трудотерапевты

- Врачи-остеопаты

- Физиотерапевты

- Подологи

- Психиатры

- Психоаналитики, оказывающие медицинскую помощь

- Психологи

- Прочие квалифицированные практикующие врачи

- Транспортные расходы до места оказания медицинской помощи и обратно.

Если вы едете на собственном автомобиле, вычет составляет 17 центов за милю в 2017 году и 18 центов за милю в 2018 году.

Если вы едете на собственном автомобиле, вычет составляет 17 центов за милю в 2017 году и 18 центов за милю в 2018 году. - Лекарства, отпускаемые по рецепту

- Суммы, уплаченные вами за квалифицированные услуги по долгосрочному уходу

- Ограниченные суммы, которые вы заплатили за любые квалифицированные договоры страхования на случай длительного ухода план медицинского страхования, спонсируемый работодателем.

- Суммы, за которые вы платите:

- Страховые взносы Medicare A (обычно бесплатные для лиц, застрахованных по программе социального обеспечения)

- Дополнительная страховка Medicare B

- Медикэр D страхование

- Дополнительные страховые взносы Medicare

Обычно вы не можете вычитать страховые взносы, которые вы платите за определенные виды полисов, которые не привязаны к фактической стоимости полученного вами медицинского обслуживания. Эти полисы включают те, которые:

- Выплата вам определенной суммы (пример: полис, по которому вам выплачивается 200 долларов в день во время госпитализации)

- Выплата вам потерянного заработка

- Выплата фиксированной суммы в случае потери конечности или зрения

Взносы, которые вы делаете на сберегательный счет для здоровья (HSA), не являются медицинскими расходами. Для планов, спонсируемых работодателем, взносы HSA производятся до вычета налогов. В противном случае взносы вычитаются «над чертой» как корректировка дохода. Медицинские расходы, оплаченные с помощью распределений HSA, не подлежат вычету.

Для планов, спонсируемых работодателем, взносы HSA производятся до вычета налогов. В противном случае взносы вычитаются «над чертой» как корректировка дохода. Медицинские расходы, оплаченные с помощью распределений HSA, не подлежат вычету.

Если вы хотите узнать больше о HSA, см. инструкции к форме 8889 на сайте www.irs.gov.

Вычитаются ли медицинские расходы в том году, когда они были оплачены или понесены?

Вы можете включить только медицинские и стоматологические расходы, которые вы заплатили в текущем налоговом году. Неважно, когда вы получили услуги.

Даты оплаты расходов, оплачиваемых следующими способами, следующие:

- Оплата чеком — день, когда вы отправляете или доставляете чек

- Онлайн или по телефону — дата, указанная в выписке, показывающей, когда вы произвели платеж

- Кредитная карта — дата списания средств, а не дата оплаты счета по кредитной карте

Чьи медицинские расходы я могу включить в свою декларацию?

Вы можете вычесть медицинские расходы любого лица, которое считается вашим супругом или иждивенцем, когда:

- Услуга была оказана

- Счет был оплачен

Если вы разведены, вы можете вычесть любые подлежащие оплате счета для ваших детей в качестве медицинских расходов. Это применимо, даже если ваш бывший супруг заявляет, что ваши дети являются его иждивенцами.

Это применимо, даже если ваш бывший супруг заявляет, что ваши дети являются его иждивенцами.

Вы также можете вычесть медицинские расходы, которые вы оплачиваете для любого другого лица, которое:

- Подходит как ваш иждивенец

- Подходит как ваш иждивенец, за исключением этого лица:

- Подает совместную декларацию

- Имеет валовой доход более 4300 долларов США

Какие расходы не считаются вычитаемыми медицинскими расходами?

Невычитаемые расходы включают:

- Косметическая хирургия, не связанная ни с одним из следующих:

- Врожденная аномалия

- Авария

- Болезнь

- Налог Medicare на заработную плату и чаевые, выплаченные в рамках налога на самозанятость или налога на занятость домашних хозяйств

- Сестринский уход за здоровым ребенком

- Обычно лекарства, не одобренные FDA

- Расходы на похороны, погребение или кремацию

Чтобы узнать больше, см. Публикацию 502: Медицинские и стоматологические расходы на сайте www.irs.gov.

Публикацию 502: Медицинские и стоматологические расходы на сайте www.irs.gov.

Вопросы о вычетах за медицинские расходы?

У вас есть дополнительные вопросы о вычетах на медицинские расходы или вам нужна помощь в подаче налоговой декларации? Наши специалисты по налогам говорят на сложном языке налогов и стремятся помочь вам лучше понять свои налоги.

Запишитесь на прием к одному из наших специалистов по налогам уже сегодня.

Корпоративный налог и налоги на франшизу

Корпоративный подоходный налог

Кто должен подать?

Все корпорации и организации, облагаемые налогом как корпорации для целей федерального подоходного налога.

получение дохода из источников в Луизиане, независимо от того, есть ли у них чистый доход,

необходимо подать декларацию о доходах. Корпорации, получившие постановление об освобождении от

Служба внутренних доходов должна представить копию постановления в Департамент

для получения льготы.

Ставка налога

За периоды, начинающиеся до 1 января 2022 года, корпорации будут платить налог на чистую прибыль, рассчитанный по следующим ставкам:

-

Четыре процента от первых $25 000 чистой прибыли

-

Пять процентов на следующие 25 000 долларов

-

Шесть процентов на следующие 50 000 долларов

-

Семь процентов на следующие 100 000 долларов

-

Восемь процентов от суммы, превышающей 200 000 долларов США

За периоды, начинающиеся 1 января 2022 года или после этой даты, корпорации будут платить налог на чистую прибыль, рассчитанный по следующим ставкам:

-

Три с половиной процента на первые 50 000 долларов

-

Пять с половиной процентов на следующие 100 000 долларов

-

Семь с половиной процентов от суммы, превышающей 150 000 долларов США

Действует для налоговых периодов, начинающихся 1 января 2019 г. и после этой даты, Подраздел S Корпорации и другие сквозные юридические лица, которые

получает согласие на выбор сквозного налога на юридические лица в соответствии с LA R.S. 287.732.2 будет:

и после этой даты, Подраздел S Корпорации и другие сквозные юридические лица, которые

получает согласие на выбор сквозного налога на юридические лица в соответствии с LA R.S. 287.732.2 будет:

-

Рассчитать чистую прибыль, как если бы они подали декларацию корпорации C на федеральном уровне, и

-

Уплачивать налог на чистый доход, рассчитанный по следующим ставкам за периоды, начинающиеся до 1 января 2022 года:

o Два процента на первые 25 000 долларов чистой прибыли

o Четыре процента на следующие 75 000 долларов

o Шесть процентов от суммы, превышающей 100 000 долларов США

-

За периоды, начинающиеся 1 января 2022 г. или после этой даты, уплачивать налог на чистую прибыль, исчисляемый по следующим ставкам:

o Одна и восемьдесят пять сотых процента от первых 25 000 долларов чистой прибыли

o Три с половиной процента на следующие 75 000 долларов

o Четыре и двадцать пять сотых процента от суммы, превышающей 100 000 долларов США

Дата уплаты налога

Возвраты и платежи должны быть произведены не позднее 15-го числа пятого месяца, следующего за

закрытие отчетного периода (15 мая календарного года).

Корпоративный налог на франшизу

Кто должен подать?

Любая корпорация или организация, облагаемая налогом как корпорация для целей федерального подоходного налога. отвечающие любому из следующих положений, если иное специально не освобождено в соответствии с положениями Р.С. 47:608, должны подать налоговую декларацию о франшизе корпорации Луизианы:

-

Организовано в соответствии с законодательством штата Луизиана.

-

Квалифицирован для ведения бизнеса в этом штате или для ведения бизнеса в этом штате.

-

Осуществление или продолжение корпоративного устава в этом штате.

-

Владение или использование какого-либо корпоративного капитала, завода или другого собственность в этом штате, независимо от того, принадлежит ли она прямо или косвенно товарищество, совместное предприятие или любая другая коммерческая организация, отечественная или иностранная корпорация является связанной стороной, как это определено в R.

S. 47:605.1.

S. 47:605.1.

Начиная с налогового периода франшизы 2017 года, компания с ограниченной ответственностью (ООО) для Налог на франшизу в Луизиане рассматривается и облагается налогом таким же образом, как и рассматриваются и облагаются налогом для целей федерального подоходного налога. Акт 12 Первого Чрезвычайного собрания 2016 г. Сессия распространила введение налога на франшизу на дополнительные виды юридических лиц. Ан предприятие, облагаемое налогом как корпорация в соответствии с 26 U.S.C. Подзаголовок A, Глава 1, Подглава C для для целей федерального подоходного налога, теперь облагается налогом на франшизу, если он соответствует любому из критериев перечислено выше, за двумя исключениями:

- Любой ООО квалифицированы и имеют право избирать для налогообложения в соответствии с

с положениями 26 U.

S.C. Подзаголовок A, Глава 1, Подглава S на первом

день налогового периода франшизы налогом на франшизу не облагается.

S.C. Подзаголовок A, Глава 1, Подглава S на первом

день налогового периода франшизы налогом на франшизу не облагается. - Любое другое предприятие, приобретенное в период с 1 января 2012 г. по декабрь 31, 2013, юридическим лицом, которое облагалось налогом в соответствии с 26 U.S.C. Подзаголовок А, Глава 1, Подраздел S не облагается налогом на франшизу.

Ставка налога

Для периодов, начинающихся до 1 января 2023 г., 1,50 доллара США за каждую 1000 долларов США или большую ее часть до 300 000 долларов США.

капитал, используемый в Луизиане, и 3 доллара за каждую 1000 долларов или большую часть этой суммы сверх

300 000 долларов капитала, занятого в Луизиане.

Для периодов, начинающихся 1 января 2023 года или после этой даты, 2,75 доллара США за каждую 1000 долларов США или большую часть. из них более 300 000 долларов капитала, используемого в Луизиане.

Первоначальный налог на корпоративную франшизу составляет 110 долларов. Для информации об используемом капитале в Луизиане и расчет налога см. в инструкциях к форме CIFT-620.

Дата возврата

Первоначальный доход : Первоначальный доход, охватывающий период, начинающийся с

дата, когда корпорация впервые становится ответственной за подачу декларации и заканчивается следующим

закрытие отчетного периода должно быть подано не позднее 15 числа третьего месяца

после того, как корпорация впервые становится ответственной.

Годовой отчет : Налог на франшизу корпорации Луизиана начисляется в первый день каждого отчетного года, и декларация за этот период должна быть подана не позднее 15 числа числа пятого месяца отчетного года.

верх страницыДекларация расчетного налога

Р.С. 47: 287,654 требует, чтобы корпорации платили расчетный подоходный налог, если доход корпорации разумно ожидать, что налог за вычетом любых кредитов за налоговый год составит 1000 долларов США. или больше. Если корпорация обязана платить расчетный подоходный налог, процент исчисленной суммы налога необходимо уплатить 15-го числа следующего месяца на основании за период, в котором была удовлетворена потребность в уплате расчетного налога:

| Дата выполнения требования | Сумма к оплате 15-го числа следующего месяца | |||

|---|---|---|---|---|

| До 1-го числа 4-го месяца налогового года | 25% | 25% | 25% | 25% |

| После последнего дня 3-го месяца и до 1-го дня 6-го месяца налоговый год | 33⅓% | 33⅓% | 33⅓% | |

| После последнего дня 5-го месяца и до 1-го дня 9-го месяца налоговый год | 50% | 50% | ||

| После последнего дня 8-го месяца и до 1-го дня 12-го месяца налоговый год | 100% | |||

Перерасчет расчетного налога

Если после уплаты какой-либо части расчетного налога налогоплательщик определяет, что

требуется новая смета, суммы платежей по оставшимся платежам могут

увеличиваться или уменьшаться в зависимости от обстоятельств. Сумма, необходимая по новой смете

рассчитывается путем расчета разницы между предыдущей расчетной суммой налога

и новую предполагаемую сумму налога и разделив эту разницу между числом

оставшиеся платежи.

Сумма, необходимая по новой смете

рассчитывается путем расчета разницы между предыдущей расчетной суммой налога

и новую предполагаемую сумму налога и разделив эту разницу между числом

оставшиеся платежи.

Переплата расчетного налога на прибыль

Если корпорация уплачивает налоговую часть, превышающую правильную сумму рассрочка, Р.С. 47:287.660 позволяет зачесть переплату в счет корпорации неоплаченные платежи и любые излишки, подлежащие кредитованию или возмещению.

Корректировка переплаты расчетного подоходного налога

Пересмотренный Статут 47: 287.656

позволяет корпорациям подавать заявление на корректировку переплаты

расчетный налог на прибыль за налоговый год. Заявление должно быть подано после

на конец налогового года и не позднее 15-го числа четвертого месяца

после этого и до подачи налоговой декларации. Однако ни одно приложение не будет

допускается, если только сумма корректировки не составляет не менее десяти процентов от

предполагаемая сумма налога и более 500 долларов США. Это приложение для корректировки переплаты

расчетного подоходного налога не является требованием о зачете или возмещении. Есть

нет формы заявления на эту корректировку. Однако запрос должен содержать

Следующая информация:

Заявление должно быть подано после

на конец налогового года и не позднее 15-го числа четвертого месяца

после этого и до подачи налоговой декларации. Однако ни одно приложение не будет

допускается, если только сумма корректировки не составляет не менее десяти процентов от

предполагаемая сумма налога и более 500 долларов США. Это приложение для корректировки переплаты

расчетного подоходного налога не является требованием о зачете или возмещении. Есть

нет формы заявления на эту корректировку. Однако запрос должен содержать

Следующая информация:

-

Расчетный подоходный налог, уплаченный корпорацией в течение налогового года.

-

Сумма, которую корпорация оценивает как обязательство по налогу на прибыль для налоговый год.

-

Величина корректировки.

-

Другая соответствующая информация.

В течение 45 дней с даты подачи заявления о корректировке корректировка будет разрешено или запрещено, если будет определено, что приложение содержит существенные упущения или ошибки. Если корректировка разрешена, секретарь может кредитовать сумма корректировки любого другого налогового обязательства корпорации и вернуть остаток.

Если позже будет установлено, что сумма корректировки была чрезмерной, штраф в размере 12

процентов годовых от излишней суммы с даты предоставления кредита

или возмещение выплачивается в установленный срок за налоговый год. Для целей

штраф, чрезмерная сумма меньше суммы корректировки

или сумма, на которую обязательства корпорации по налогу на прибыль превышают расчетную

подоходный налог, уплаченный в течение налогового года, уменьшается на сумму корректировки.

Запрос на продление срока подачи декларации

Пересмотренный Статут 47:287.614 позволяет продлить время для подачи объединенного дохода корпорации и франшизы налоговая декларация не должна превышать семи месяцев с даты подачи декларации. Все расширения запросы должны быть сделаны в электронном виде не позднее даты возврата срок оплаты. Срок подачи декларации — 15 мая для подателей календарного года, а 15-го числа пятого месяца, следующего за окончанием налогового года для финансового года файлеры. Запросы на продление, полученные после истечения срока возврата или на бумаге не будут удостоены чести. Продление может быть запрошено следующим образом:

-

Электронный запрос на продление через Заявка на массовое расширение или Подача онлайн-расширения приложение на сайте ЛДР;

-

Подача заявления на продление в электронном виде по телефону 225-922-3270 или 888-829-3071.

Для запроса на продление выберите вариант № 3, затем выберите

вариант №2. Налогоплательщикам потребуется номер счета Корпорации в Лос-Анджелесе, чтобы запросить

расширение; или же

Для запроса на продление выберите вариант № 3, затем выберите

вариант №2. Налогоплательщикам потребуется номер счета Корпорации в Лос-Анджелесе, чтобы запросить

расширение; или же

-

Запрос на продление в электронном виде через программное обеспечение для налоговой подготовки который поддерживает электронную подачу заявки Луизианы на расширение до Файл Корпоративный налог и налог на франшизу.

Платежи не могут производиться через приложение для массовой подачи расширений

на сайте ЛДР. Электронный платеж можно произвести с помощью программного обеспечения для подготовки налоговых деклараций.

который поддерживает опцию, через LaTap;

или кредитной картой на

Официальные платежи. com

. Если вам нужно отправить чек или денежный перевод, вы

необходимо использовать электронный ваучер на продление платежа, форма CIFT-620EXT-V.

Этот ваучер можно распечатать через

Подача онлайн-расширения

приложение или

Ваучер онлайн-платежей

заявление.

com

. Если вам нужно отправить чек или денежный перевод, вы

необходимо использовать электронный ваучер на продление платежа, форма CIFT-620EXT-V.

Этот ваучер можно распечатать через

Подача онлайн-расширения

приложение или

Ваучер онлайн-платежей

заявление.

Подача исправленной декларации

Для внесения поправок в суммы, сообщаемые для расчета дохода или франшизы

налогов, вы должны подать исправленную (исправленную) форму CIFT-620.

Пересмотренный статут Луизианы 47: 287.614 (C)

требует от каждого налогоплательщика, чья федеральная декларация корректируется, предоставить

заявление, раскрывающее характер и суммы таких корректировок в течение 180 дней после внесения корректировок, и

принято.