«Возврат ндфл» — Яндекс Кью

Популярное

Сообщества

Возврат ндфл

Стать экспертом- Популярные

- Открытые

- Все вопросы

- Посты и опросы4

- Новые ответы

3ндфлочка2г

10,6 K

Лена РудаковаБухгалтер с многолетним опытом работы. Опыт работы более 10 лет. Звоните 89254999181

спрашиваетИлья Л. · 2 ответа

Добрый день Имущественный налоговый вычет — единственный вычет который не имеет срока давности. В 2021 году вы можете заявить имущественный налоговый вычет за 2018,2019, 2020 года. При… Читать далее

Наталья Семкина

Налоги

1г

232

Экономист. Помогу оформить 3-НДФЛ WhatsApp+79117032915

спрашиваетЮлия П.

Нужно взять справку из банка о всех выплаченных процентах, за все время выплат, с самой первой выплаты и до 31 декабря года, за который подаете декларацию. Например в 2021 году берете… Читать далее

Налоговые консультанты2г

605

Наталья СемкинаЭкономист. Помогу оформить 3-НДФЛ WhatsApp+79117032915

спрашиваетХолодная Луна · 2 ответа

Если вы пенсионер и купили квартиру в 2019 году, то вернуть налог вы сможете с января 2020 года за 2019, 2018,2017, 2016 год Это только для пенсионеров, у них право на возврат за год… Читать далее

Налоги. Проверенная информация.

5мес

419

Анастасия РязанцеваРуководитель налоговой поддержки Solar Staff — сервиса безопасных сделок с фрилансерами

спрашиваетСветлана Болдырева · 2 ответа

Если реквизиты указаны неверно, деньги вернутся на ваш баланс в налоговой. После этого подайте заявление о возврате или напишите обращение в налоговую, указав правильные реквизиты для перевода.

После этого подайте заявление о возврате или напишите обращение в налоговую, указав правильные реквизиты для перевода.

Solar Staff — сервис безопасных сделок с фрилансерами

Перейти на solar-staff.comНДФЛСервис3г

2,6 K

НДФЛСервисndflservice.ru — онлайн сервис по заполнению налоговой декларации 3-ндфл.

спрашиваетМarina M. · 2 ответа

Добрый вечер! Право на вычет возникает с того года, когда Вами будет оформлено право собственности на квартиру. Если право собственности оформлено в 2019 году, тогда в 2020 году Вы… Читать далее

Виталий Михейкин

Предпринимательство

12мес

Эксперт по цифровым продуктам АО «Калуга Астрал»

Кто может оплачивать обучение с возможностью возврата (важно ли родство)?

спрашиваетГалина Дунаева · 2 ответа

Добрый день, Галина!

Индивидуальный предприниматель может оформить возврат за свое обучение или обучение своих детей в рамках социального вычета. Социальный вычет будет предоставлен… Читать далее

Социальный вычет будет предоставлен… Читать далее

Лучший

ИП Карасов С. П.1г

1,6 K

Сергей КарасовЮридические услуги. Специализация: недвижимость, наследство, жилищные споры. Подробнее на сайте: https://ip-karasov-sp.rosfirm.ru/

спрашиваетРоза Асылгараева · 1 ответ

Добрый день! Согласно п. 2 ч. 1 ст. 219 НК РФ при определении размера налоговых баз в соответствии с пунктом 3 или 6 статьи 210 настоящего Кодекса налогоплательщик имеет право на… Читать далее

Олег Квятковский

Недвижимость

2г

1,2 K

Квалифицированная помощь по жилищным вопросам с вершины риэлтерского профессионализма.

спрашиваетМУЗА · 1 ответ

Добрый день!

Можете. До 2014 года имущественный налоговый вычет за покупку квартиры предоставлялся покупателю на одну покупку жилья. С 2014 года данный вычет может применяться несколько… Читать далее

С 2014 года данный вычет может применяться несколько… Читать далее

Ваши налоги2г

132

Владимир ВересковСпециалист сайта «Ваши налоги». Динамичные консультации и подготовка живых документов по налогам физических лиц.

спрашиваетВера Г. · 2 ответа

Нет, не нужно. Налоговый кодекс предусматривает, что налоговый вычет уменьшается при оплате квартиры, например, за счет средств работодателя или бюджета. Но ваша квартира оплачена вами за… Читать далее

3ндфлочка2г

2,6 K

Лена РудаковаБухгалтер с многолетним опытом работы. Опыт работы более 10 лет. Звоните 89254999181

спрашиваетAntonPSV · 1 ответ

Добрый день

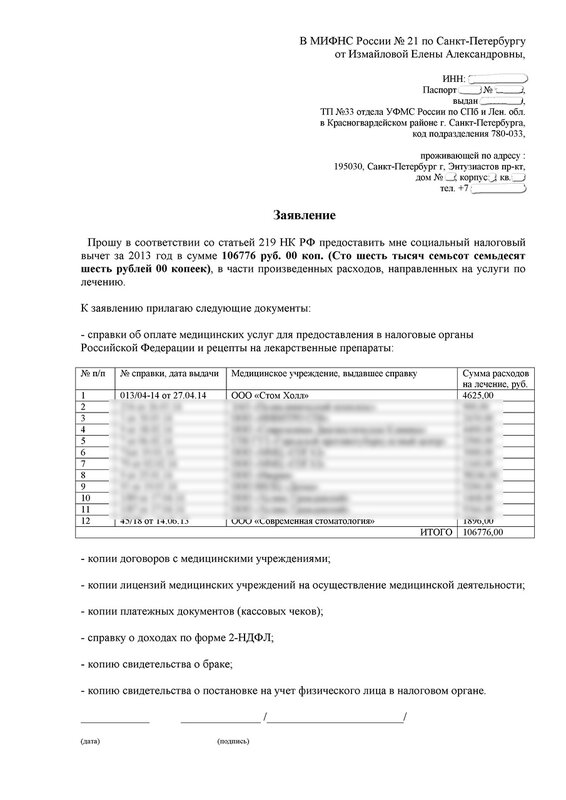

Вы можете осуществить возмещение НДФЛ за лечение зубов, если у вас официальный доход с которого работодатель платит НДФЛ 13%.

Для того что бы заявить и получить налоговый. .. Читать далее

.. Читать далее

«Медуслуги и налоговая льгота…», «ЭГ» от 17.08.2018

Предложение бизнес-союзов расширить льготу в части подоходного налога по медицинским услугам пока не нашло поддержки у представителей Минфина и МНС на заседании специальной межведомственной группы по подготовке новой редакции Налогового кодекса (НК). Однако Белорусский союз предпринимателей (БСП) считает, что это предложение надо обязательно принять, и приводит дополнительные аргументы в пользу такого решения.

О том, почему бизнес-союзы настаивают на реализации своей инициативы, «ЭГ» рассказал председатель правления БСП, член Национального совета по трудовым и социальным вопросам Александр КАЛИНИН.

— Александр Федотович, почему бизнес-союзы предлагают ввести социальный налоговый вычет по подоходному налогу именно по медицинским услугам?

— Инициатива бизнес-союзов направлена на создание равных условий в сфере оказания медуслуг независимо от того, кем они оказываются: государственными или частными медучреждениями.

Существует ряд отраслей экономики, куда государство обязано максимально допустить частный бизнес с целью значительной экономии расходов госбюджета. В этом случае, кроме всего традиционного «набора», т.е. насыщения рынка качественными услугами и товарами, увеличения занятости населения и т.д., будут сэкономлены значительные бюджетные деньги, которые государство сможет направить на повышение качества и доступности товаров и услуг «бюджетозамещенных» производств. Одно из важных направлений, где такое замещение даст значительный экономический и социальный эффекты, — медуслуги.

Ведущие бизнес-союзы страны еще в 1999 г. разработали план мероприятий по созданию цивилизованного внебюджетного сектора здравоохранения, который последовательно воплощается путем внесения изменений в нормативные правовые акты. Пока он реализован на 2/3, но если его выполнить полностью, то будет создан внебюджетный сектор здравоохранения, который охватит своими услугами не менее 20% населения (при сегодняшних 5-7%), с объемом финансирования более 1,5 млрд. BYN.

BYN.

Важно отметить, что при этом собираемость налогов и сборов в бюджет с внебюджетных медучреждений увеличится до 400 млн. BYN. Кроме того, высвободятся бюджетные средства госучреждений здравоохранения в сумме от 1 до 1,5 млрд. BYN. Ожидается, что за счет добровольного перехода части пациентов во внебюджетный сектор здравоохранения, т.е. в государственный с платными услугами и частный, а также перераспределения высвободившихся бюджетных средств (именно перераспределения, а не изъятия из бюджета здравоохранения), значительно улуч-шатся качество и доступность бюджетного здравоохранения.

Как привлечь больше пациентов к платному обслуживанию? Один из самых эффективных способов — ввести социальный налоговый вычет по подоходному налогу при оплате за медицинскую помощь.

— В ст. 165 НК с 2012 г. предусмотрен вычет по подоходному налогу по договорам добровольного страхования медицинских расходов. Почему его надо «модернизировать»?

— Да, социальный налоговый вычет по медуслугам действует при приобретении полиса страхования медицинских расходов. Но такая льгота доказала свою неэффективность, поскольку страховым компаниям это невыгодно и они не заинтересованы страховать и практически не страхуют физических лиц (страхуются или очень больные, или «очень хитрые», которые по полной программе выбирают страховое возмещение). Сегодня страховые компании в основном работают с корпоративными клиентами, когда страхуют сразу 100-200 сотрудников.

Но такая льгота доказала свою неэффективность, поскольку страховым компаниям это невыгодно и они не заинтересованы страховать и практически не страхуют физических лиц (страхуются или очень больные, или «очень хитрые», которые по полной программе выбирают страховое возмещение). Сегодня страховые компании в основном работают с корпоративными клиентами, когда страхуют сразу 100-200 сотрудников.

В результате действующее законодательство направлено на искусственное стимулирование развития добровольного медстрахования через налоговую льготу и в целом не обеспечивает качество и доступность медпомощи, а только улучшает финансовое состояние страховых компаний.

Об этом свидетельствуют динамика количества заключаемых договоров добровольного страхования и количество застрахованных лиц по ним. Анализ страховых выплат свидетельствует, что почти 50% средств, собранных страховыми компаниями по договорам добровольного страхования медрасходов, остается в страховых компаниях.

Еще в 2011 г. обосновывалась необходимость расширения налоговой льготы по расходам на медуслуги, а не ограничение ее добровольным медстрахованием, и приводились данные, что в том же году в страховых компаниях остался 61% средств от страховых взносов, т.е. непосредственно на медпомощь было направлено всего 39%. В результате для застрахованных стоимость оказанных медуслуг увеличивается практически в два раза, по сравнению с тем, если бы они заплатили за эти услуги непосредственно медучреждению.

обосновывалась необходимость расширения налоговой льготы по расходам на медуслуги, а не ограничение ее добровольным медстрахованием, и приводились данные, что в том же году в страховых компаниях остался 61% средств от страховых взносов, т.е. непосредственно на медпомощь было направлено всего 39%. В результате для застрахованных стоимость оказанных медуслуг увеличивается практически в два раза, по сравнению с тем, если бы они заплатили за эти услуги непосредственно медучреждению.

— Некоторые считают, что, выступая с таким предложением, бизнес-союзы лоббируют интересы частных медцентров…

— Мы предлагаем дать право физическому лицу осознанно выбрать путь финансирования своего лечения: приобрести полис страхования медрасходов или оплатить непосредственно лечение в организации здравоохранения. Здоровая конкуренция только повысит качество страховых и медицинских услуг.

Введение социального налогового вычета при оплате физическим лицом медуслуг непосредственно организации здравоохранения позволит возвратить ему подоходный налог в размере 13% от стоимости услуги. Это фактически означает снижение цены, что приведет к повышению спроса на платные медуслуги. Но, чтобы получить такой вычет, необходим кассовый чек, и, следовательно, медучреждение уплатит налоги, а это не менее 20-25% с суммы чека, если учитывать взносы в ФСЗН.

Это фактически означает снижение цены, что приведет к повышению спроса на платные медуслуги. Но, чтобы получить такой вычет, необходим кассовый чек, и, следовательно, медучреждение уплатит налоги, а это не менее 20-25% с суммы чека, если учитывать взносы в ФСЗН.

Следовательно, при применении социального налогового вычета по плат-ным медуслугам государство возвратит физическому лицу 13% средств на платную медпомощь, медучреждение уплатит 20-25% налоговых платежей, а в бюджетном здравоохранении экономится 100% средств, которые должны были пойти на медпомощь пациенту. Итог — 13% затрат, 125% дохода. Это составляет экономическую эффективность использования социального налогового вычета с рентабельностью 1000%.

Есть ли еще такие эффективные вложения бюджетных средств? Ответ — нет.

Бизнес-союзы считают, что от введения такого вычета выиграет практически все население страны, поскольку те, кому окажут платные медуслуги, получат их по более низкой цене, а для тех, кто пользуется бесплатным здравоохранением, оно станет доступнее и лучшего качества, ведь бюджетные расходы будут распределяться на меньшее количество пациентов. И при этом собираемость налогов увеличится.

И при этом собираемость налогов увеличится.

— Чем еще такая льгота может быть выгодна бизнесу в сфере медуслуг и населению?

— Расширение сферы ее применения будет способствовать легализации «серого» рынка медуслуг, поскольку пациенты будут заинтересованы в получении кассовых чеков, что значительно увеличит налоговые поступления в бюджет.

Если применение такого вычета позволит легализовать хотя бы половину неучтенных средств «серого» рынка, что соответствует 20% всего оборота платных медуслуг, одно это полностью компенсирует потери бюджета по возврату подоходного налога!

Налоговые платежи из выручки организаций здравоохранения от медуслуг, включая обязательные отчисления в ФСЗН и подоходный налог, составляют сегодня от 15 до 30%. Кроме того, такой налоговый вычет будет способствовать легализации зарплат тех, кто будет пользоваться такой льготой (по аналогии с легализацией зарплат при переходе на плоскую шкалу подоходного налога), что приведет к дополнительным поступлениям в бюджет.

Даже по самым осторожным оценкам НИИ социально-экономических проблем, при введении налоговой льготы объем платных медуслуг может увеличиться на 25-30%. И весь последующий прирост пациентов в коммерческом здравоохранении будет стимулировать дополнительные поступления в бюджет.

— Социальный налоговый вычет в том виде, в котором его предлагают бизнес-союзы, будет иметь какие-то ограничения по сумме?

— Да, мы предлагаем ввести предельную норму такого вычета в размере 10 тыс. BYN, что всего лишь в 3,5 раза больше, чем заложен норматив на социальный налоговый вычет при страховании медрасходов (3398 BYN) (п. 24 ст. 208 проекта Особенной части НК). За счет перераспределения средств между физическими лицами, воспользовавшимися платной медпомощью, социальный налоговый вычет в среднем не будет превышать указанный норматив.

Кстати, по нашему мнению, такой вычет вообще нельзя считать налоговой льготой, поскольку вовлечение физических лиц в оплату медпомощи будет способствовать не только росту налоговых поступлений, но и сохранению бюджета здравоохранения, ведь данные пациенты повторно уже не будут пользоваться бесплатной медпомощью.

— Вы обосновываете свое предложение в т.ч. российским опытом, где вычет на медуслуги из налога на доходы физических лиц (НДФЛ) действует еще с 2002 г.?

— А почему не использовать то хорошее, что есть в российском налоговом законодательстве? Граждане РФ, и это установлено в ст. 219 НК РФ, при оплате медуслуг имеют право на возмещение НДФЛ (а это аналог нашего подоходного налога) по расходам на целый ряд медуслуг.

Среди них — услуги по диагностике, профилактике, лечению и медицинской реабилитации при оказании амбулаторно-поликлинической, стационарной медпомощи, включая проведение медэкспертизы, услуги по диагностике, профилактике, лечению и медицинской реабилитации при оказании медпомощи в санаторно-курортных учреждениях и некоторые другие.

При этом российское законодательство предоставляет право на налоговый вычет независимо от того, в частных или государственных клиниках предоставлялись эти услуги. Главное, чтобы у таких медучреждений была лицензия. Медуслуги включают все, что связано со здоровьем, поэтому налоговый вычет там можно получить как за услуги по реабилитации больного, так и за лечение у стоматолога.

Медуслуги включают все, что связано со здоровьем, поэтому налоговый вычет там можно получить как за услуги по реабилитации больного, так и за лечение у стоматолога.

Кроме того, в России налоговый вычет используется и при приобретении лекарств в соответствии с перечнем лекарственных средств, утвержденным правительством, назначенных лечащим врачом и приобретаемых налогоплательщиком за счет собственных средств.

Кстати, совсем недавно российские власти поручили изучить вопрос Мин-фину и по возможности введения такого вычета еще по услугам на занятие спортом в бассейнах, фитнес-центрах и т.п. То есть речь идет не только о медпомощи, но и здоровом образе жизни.

Поэтому еще раз повторю: почему бы действительно не заимствовать хорошее и ссылаться на Союзное государство и необходимость введения единых норм там, где это действительно может принести пользу людям.

Автор публикации: Валерия Герасимова

Детализированные вычеты (2018 г.)

Начиная с налогового 2018 года, Закон о налогах позволяет вам детализировать ваши вычеты для целей подоходного налога штата Нью-Йорк независимо от того, были ли вы детализированы ваши вычеты в своей декларации по федеральному подоходному налогу. Дополнительную информацию об этом изменении см. в TSB-M-18(6)I, Отделение штата Нью-Йорк от некоторых изменений в Налоговом кодексе (IRC) по подоходному налогу с физических лиц за 2018 год и позже, .

Дополнительную информацию об этом изменении см. в TSB-M-18(6)I, Отделение штата Нью-Йорк от некоторых изменений в Налоговом кодексе (IRC) по подоходному налогу с физических лиц за 2018 год и позже, .

Как правило, ваши постатейные вычеты в Нью-Йорке рассчитываются с использованием федеральных правил, существовавших до изменений, внесенных в Налоговый кодекс (IRC) Законом о сокращении налогов и занятости (Публичный закон 115-9).7).

Детализированные вычеты по штату Нью-Йорк указываются в форме IT-196, Детализированные вычеты для резидентов, нерезидентов и резидентов штата Нью-Йорк . Для некоторых расчетов постатейных вычетов в Нью-Йорке инструкции к форме IT-196 могут направить вас на эту веб-страницу для получения дополнительной информации или инструкций.

Ниже мы кратко опишем разницу между федеральными правилами постатейных вычетов и правилами штата Нью-Йорк. Кроме того, мы предоставляем ссылки на конкретные формы и публикации Службы внутренних доходов (IRS) за текущий и предыдущий год, чтобы помочь вам рассчитать свои постатейные вычеты в Нью-Йорке.

Выберите налоговый год:

- 2021

- 2020

- 2019

- 2018

Детализированные вычеты по Нью-Йорку за 2018 год

Примечание: Информация по приведенным ниже ссылкам должна использоваться в дополнение к Форме IT-196 за 2018 год, и его инструкции.

Информация

Медицинские и стоматологические расходы

Для федеральных целей

вы можете вычесть расходы, которые превышают 7,5% вашего федерального скорректированного валового дохода (FAGI). Для целей штата Нью-Йорк (форма IT-196, строка 4) вы можете вычесть только ту часть ваших медицинских и стоматологических расходов, которая превышает 10% вашего FAGI.Для получения конкретной информации о том, какие и чьи расходы вы можете и не можете требовать в качестве постатейного вычета, см.:

- Федеральное приложение A 2018 года, строка 1 и инструкции к нему .

- Публикация IRS 2018 502, Медицинские и стоматологические расходы

Налоги, которые вы уплатили

Для федеральных целей ваш общий постатейный вычет по налогам штата и местным налогам, уплаченным в 2018 году, ограничен общей суммой, не превышающей 10 000 долларов США (5 000 долларов США, если вы состоите в браке, подающем заявление отдельно). Кроме того, вы больше не можете вычитать иностранные налоги, которые вы заплатили за недвижимость.

Для получения дополнительной информации см.:

- Инструкции по федеральному Приложению А 2017 г. для строк с 5 по 8

- Федеральное приложение A за 2018 г., строки 5a, 5b, 5c и 5d; и его инструкции

Уплаченные вами проценты

Для федеральных целей правила постатейного вычета процентов по ипотеке и долевому капиталу, выплаченных вами в 2018 году, изменились по сравнению с тем, что было разрешено в качестве вычета для 2017 налогового года. Для целей Нью-Йорка (Форма ИТ-196, строки 10 и 11), эти изменения не применяются.

Для целей Нью-Йорка (Форма ИТ-196, строки 10 и 11), эти изменения не применяются.

Для получения дополнительной информации см.:

- Инструкции по федеральному Приложению А 2017 г. для строк 10, 11 и 12

- Публикация IRS 2017 936, Вычет процентов по ипотечному кредиту

- стр. 9, Лимиты на вычет процентов по ипотечному кредиту

- Федеральные инструкции по Приложению А 2018 г. для строки 9

Пожертвования на благотворительность

Конкретную информацию о благотворительных взносах см.:

- Публикация IRS 2018 526, Благотворительные взносы для:

- примеры квалифицированных благотворительных организаций

- взносов, которые можно и нельзя вычитать

- информация об отдельных подарках или взносах, сделанных за счет отчислений из заработной платы

- лимиты отчислений

- остатки

- Публикация IRS 561 (07.

- Публикация IRS 976 (18.02), Помощь при стихийных бедствиях , критерии для Квалифицированные взносы

- Федеральная форма 8283 (14.12), Безналичные благотворительные взносы и инструкции к ней

Ущерб от несчастных случаев и краж

Для федеральных целей , вы больше не можете требовать постатейный вычет за потери от несчастных случаев или краж, если они не являются результатом стихийного бедствия, объявленного на федеральном уровне. Для целей штата Нью-Йорк (форма IT-196, строка 20) вы можете заявить о возмещении убытков в результате несчастного случая или кражи. Тем не менее, для потерь в результате несчастных случаев, которые являются результатом определенных бедствий, объявленных на федеральном уровне (форма IT-196, строка 37), см. Прочие разные вычеты ниже.

- Публикация IRS 2017 547, Несчастные случаи, катастрофы и кражи :

- стр.

3, Особая процедура для повреждений от коррозионного гипсокартона и специальные положения для повреждений от разрушения бетонного основания

3, Особая процедура для повреждений от коррозионного гипсокартона и специальные положения для повреждений от разрушения бетонного основания - стр. 5, Расчет убытков , включая информацию об арендованном имуществе или потере товарно-материальных запасов

- стр. 12, Отсрочка прибыли

- Публикация IRS 2017 523, Продажа вашего дома , основной дом разрушен

- Федеральная форма 2017 г. 4797, Продажа коммерческой недвижимости и инструкции к ней (информация для партнеров и акционеров)

- Публикация IRS 551 (18.12), База активов , стр. 7, База, отличная от стоимости

- Федеральная форма 2017 г. 8829, Расходы на коммерческое использование вашего дома

- 2017 Федеральная форма 8582, Ограничения потерь при пассивной активности и его инструкции

Расходы на работу и некоторые разные вычеты

Для федеральных целей , вы больше не можете требовать постатейный вычет расходов на работу и некоторые разные вычеты, на которые распространяется ограничение FAGI в размере 2 процентов. Для Нью-Йорка (форма IT-196, строки с 21 по 24) вы можете потребовать следующие вычеты:

Для Нью-Йорка (форма IT-196, строки с 21 по 24) вы можете потребовать следующие вычеты:

- Публикация IRS 2017 463, Расходы на поездки, развлечения, подарки и автомобиль

- Публикация IRS 463, 2018 г., Командировочные расходы, подарки и расходы на автомобиль

- Публикация IRS 2017 529, Прочие вычеты

- Публикация IRS 587, 2017 г., Использование вашего дома в коммерческих целях, включая использование поставщиками детских садов

- Публикация IRS 2017 517, Социальное обеспечение и другая информация для представителей духовенства и религиозных деятелей

- Публикация IRS 2017 970, Налоговые льготы для образования , расходы на образование, связанные с работой

- Федеральная форма 2017 2106, Коммерческие расходы сотрудников и инструкции

Другие разные вычеты

Для федеральных целей изменились правила вычета проигрышей в азартных играх за 2018 год. Для целей подоходного налога штата Нью-Йорк вычеты из проигрыша в азартных играх ограничиваются суммой дохода от азартных игр, указанной в вашей налоговой декларации. Прочие разные вычеты указаны в форме IT-196, строки с 29 по 37.

Для целей подоходного налога штата Нью-Йорк вычеты из проигрыша в азартных играх ограничиваются суммой дохода от азартных игр, указанной в вашей налоговой декларации. Прочие разные вычеты указаны в форме IT-196, строки с 29 по 37.

- Публикация IRS 2017 547, Жертвы, катастрофы и кражи

- Публикация IRS 559, 2017 г., Оставшиеся в живых, исполнители и администраторы

- Публикация IRS 2017 550, Инвестиционные доходы и расходы (включая прирост капитала и убытки), Глава 3, Амортизация премии по облигациям

- 2017 Публикация IRS 525, Налогооблагаемый и необлагаемый налогом доход

- Публикация IRS 2017 575, Пенсионный и аннуитетный доход

Вычеты и кредиты

Федеральные вычеты и освобождения, не разрешенные для целей налогообложения в Пенсильвании

Как правило, вычеты и освобождения, используемые для расчета федерального скорректированного валового дохода налогоплательщика или федерального налогооблагаемого дохода, не допускаются при расчете налогооблагаемого дохода налогоплательщика в Пенсильвании. Запрещенные вычеты включают федеральный стандартный вычет и постатейные вычеты (с ограниченным исключением невозмещаемых деловых расходов сотрудников, вычитаемых из валовой компенсации). Кроме того, в Пенсильвании не допускается вычет за личное освобождение. В следующих таблицах приведены примеры типов вычетов и освобождений, разрешенных для федеральных целей, но не для целей Пенсильвании.

Запрещенные вычеты включают федеральный стандартный вычет и постатейные вычеты (с ограниченным исключением невозмещаемых деловых расходов сотрудников, вычитаемых из валовой компенсации). Кроме того, в Пенсильвании не допускается вычет за личное освобождение. В следующих таблицах приведены примеры типов вычетов и освобождений, разрешенных для федеральных целей, но не для целей Пенсильвании.

| Вычеты, не разрешенные для налога на доходы физических лиц в Пенсильвании, которые разрешены для федеральных целей при расчете федерального скорректированного валового дохода в федеральной форме 1040 | |

|---|---|

| Федеральный | Pennsylvania Подоходный налог с населения |

| Вычет IRA | No provision |

| Student loan interest deduction | No provision |

| Moving expenses | No provision |

| One-half of self employment taxes | Нет резерва |

| Вычет по медицинскому страхованию самозанятых | Нет резерва |

| Self-employed SEP, SIMPLE and qualified plans | No provision |

| Penalty on early withdrawal of savings | No provision |

| Alimony | No provision |

|

Вычеты при получении федерального налогооблагаемого дохода, но не разрешены | |

|---|---|

| Федеральный | Pennsylvania Personal Income Tax |

| Standard deduction | No provision |

| Medical and dental expenses | No provision |

| Taxes paid | No provision |

| Interest | No provision |

| Gifts to charity | No provision |

| Casualty and theft losses | No provision |

| Job expenses | Невозмещенные деловые расходы, подлежащие отражению в PA Schedule UE. |

| Прочие отчисления | Нет резерва |

Вычеты, разрешенные для целей налогообложения в Пенсильвании

Пенсильвания разрешает четыре вычета из дохода. Вычеты разрешены для: взносов на медицинский сберегательный счет; Взносы на сберегательный счет здоровья; В соответствии с разделом IRC 529 предусмотрены взносы в Программу обучения, а в соответствии с разделом IRC 529A Пенсильванские взносы в программу сберегательных счетов ABLE.

Пенсильвания соблюдает федеральные правила в отношении взносов на медицинские сберегательные счета и сберегательные счета здоровья. Вы не можете претендовать на эти вычеты, если вы не можете претендовать на них для целей федерального подоходного налога. Сумма, которую вы сообщаете в качестве вычетов, не может превышать федеральные ограничения. Для получения дополнительной информации о медицинских сберегательных счетах Archer см.

Бюллетень о подоходном налоге с населения за 2006-05 гг.

Для взносов в соответствующие программы обучения в соответствии с разделом 529 IRC Пенсильвания разрешает максимальный ежегодный вычет, равный ежегодному освобождению от федерального налога на дарение (см. IRC § 2503(b)) на каждого бенефициара на каждого налогоплательщика.

Для взносов в программу сберегательных счетов ABLE в Пенсильвании, раздел 529A IRC, штат Пенсильвания разрешает максимальный ежегодный вычет, равный ежегодному освобождению от федерального налога на дарение (см. IRC § 2503(b)) на каждого вкладчика. Обратитесь к Информационный бюллетень PA ABLE на веб-сайте департамента для получения дополнительной информации.

Дополнительную информацию о вычетах и ограничениях (включая лимиты взносов) см. в инструкциях к Приложению O PA. вычитается из федеральной декларации. В таблице ниже перечислены некоторые кредиты, не разрешенные для подоходного налога Пенсильвании, которые разрешены для целей федерального подоходного налога.

| Кредиты, не разрешенные для налога на доходы физических лиц в Пенсильвании, которые разрешены для целей федерального подоходного налога | |

|---|---|

| Федеральный | Пенсильвания Индивидуальный подоходный налог |

| Иностранный налоговый кредит | Нет резерва |

| Кредит на расходы по уходу за детьми и иждивенцами0005 | No provision |

| Credit for the elderly or disabled | No provision |

| Education credits | No provision |

| Child tax credit | Нет резерва |

| Кредит на усыновление | Нет резерва |

Кредит резидента

Зачет налогов, уплаченных резидентом в другом штате

Налогоплательщик-резидент Пенсильвании, имеющий доход, полученный за пределами Пенсильвании, облагается как подоходным налогом с населения Пенсильвании («PA PIT»), так и подоходным налогом или налогом на заработную плату другого штата (в соответствии с источниками в Пенсильвании). правил) на тот же доход в течение одного и того же налогового года, может потребовать зачет налога, уплаченного другому штату, в качестве зачета его или ее личного подоходного налога в Пенсильвании, с учетом определенных ограничений (см. «Сумма зачета» ниже).

правил) на тот же доход в течение одного и того же налогового года, может потребовать зачет налога, уплаченного другому штату, в качестве зачета его или ее личного подоходного налога в Пенсильвании, с учетом определенных ограничений (см. «Сумма зачета» ниже).

Для налоговых периодов, начинающихся до 1 января 2014 г., «штат» означает любой штат или содружество Соединенных Штатов, округ Колумбия, Содружество Пуэрто-Рико, любую территорию или владение Соединенных Штатов и любую другую страну. . Для налоговых периодов, начинающихся 1 января 2014 г. или после этой даты, «штат» не включает иностранное государство.

Сумма кредита

Сумма допустимого кредита является меньшей из:

- Фактическая сумма налога, уплаченного другому штату за тот же налоговый год на доход, облагаемый подоходным налогом в Пенсильвании и являющийся источником для другого штата штат использует правила поиска поставщиков Пенсильвании; или

- Налог, уплачиваемый другому штату с дохода, полученного в другом штате в соответствии с правилами определения источника дохода штата Пенсильвания, но не более суммы налога, уплаченного штату Пенсильвания с того же дохода.

Это определяется путем умножения ставки подоходного налога с физических лиц в Пенсильвании за налоговый год, в котором запрашивается зачет, на сумму дохода, облагаемого подоходным налогом в Пенсильвании и могущего быть источником для другого штата в соответствии с правилами источника Пенсильвании.

Это определяется путем умножения ставки подоходного налога с физических лиц в Пенсильвании за налоговый год, в котором запрашивается зачет, на сумму дохода, облагаемого подоходным налогом в Пенсильвании и могущего быть источником для другого штата в соответствии с правилами источника Пенсильвании.

Примечание: Пенсильвания не разрешает зачет резидентов подоходного налога или налога на заработную плату, уплаченного другому штату из источника дохода в Пенсильвании или дохода из нематериальных источников, которые не могут быть получены ни в одном штате в соответствии с правилами источника Пенсильвании.

PA-40 Приложение G-L

Если налогоплательщик требует зачет налогов, уплаченных другим штатам, налогоплательщик должен заполнить PA-40 Приложение G-L. Налогоплательщик также должен представить вместе с PA-40, декларацией о подоходном налоге с населения копию декларации о подоходном налоге и форму W-2, поданную в другом штате. Кредит будет отклонен, если налогоплательщик не предоставит налоговую декларацию из штата, указанного в Приложении G-L PA-40, Строка 1.

Кредит будет отклонен, если налогоплательщик не предоставит налоговую декларацию из штата, указанного в Приложении G-L PA-40, Строка 1.

Если налогоплательщик требует зачет налогов, уплаченных более чем в одном штате, налогоплательщик должен заполнить Форму G-L PA-40 для каждого штата. Кредиты из каждой таблицы должны быть суммированы, и итоговая сумма занесена в PA-40, Декларацию о подоходном налоге с населения, строка 22.

кредит не может быть востребован дважды. Кредит ограничен меньшим из налогов, уплаченных штату с самой высокой налоговой ставкой, или 3,07% от дохода, подлежащего налогообложению в Пенсильвании и штату с самой высокой налоговой ставкой.

Доверительные фонды

Пенсильвания не соблюдает федеральные правила доверительных фондов. Для целей федерального подоходного налога доход траста доверителя рассматривается как доход учредителя. Для целей подоходного налога с физических лиц в Пенсильвании доход траста доверителя является налогооблагаемым доходом траста. Из-за этого несоответствия, когда траст-резидент Пенсильвании получает доход из источника в другом штате, который следует федеральной базе подоходного налога, Пенсильвания будет облагать налогом доход как доход траста доверителя, а другой штат будет облагать налогом доход как доход учредителя траста. Поскольку траст и учредитель являются разными налогоплательщиками для целей подоходного налога в Пенсильвании, траст и/или учредитель не могут претендовать на зачет налогов, уплаченных другому штату с доходов траста.

Из-за этого несоответствия, когда траст-резидент Пенсильвании получает доход из источника в другом штате, который следует федеральной базе подоходного налога, Пенсильвания будет облагать налогом доход как доход траста доверителя, а другой штат будет облагать налогом доход как доход учредителя траста. Поскольку траст и учредитель являются разными налогоплательщиками для целей подоходного налога в Пенсильвании, траст и/или учредитель не могут претендовать на зачет налогов, уплаченных другому штату с доходов траста.

Компенсация, полученная резидентами в Индиане, Мэриленде, Нью-Джерси, Огайо, Вирджинии или Западной Вирджинии

Зачет для резидента не предоставляется в отношении налогов, уплаченных в Индиане, Мэриленде, Нью-Джерси, Огайо, Вирджинии или Западной Вирджинии на полученную компенсацию в тех штатах. Эти штаты не облагают налогом компенсацию жителей Пенсильвании.

Примечание: Соглашение о взаимной компенсации в штате Огайо.

Начиная с 1 января 2004 г. вознаграждение, выплачиваемое резиденту Пенсильвании, владеющему 20 процентами акций и наемному работнику корпорации штата Огайо S, за услуги, оказанные в штате Огайо, не подпадает под действие Соглашения о взаимной компенсации между штатами Пенсильвания и Огайо и является (может) облагаться налогом в Огайо.

Налоги, уплачиваемые политическим подразделениям других штатов

Налоги, уплачиваемые политическим подразделениям других штатов или стран, не предоставляются резидентам.

Уплаченные иностранные налоги

За налоговые периоды, начинающиеся до 1 января 2014 г., налогоплательщики должны представить копию федеральной формы 1116 «Иностранный налоговый кредит» плюс копию отчета, показывающего сумму иностранного дохода и любые налоги, удержанные в источник. Если налогоплательщик не претендует на зачет в федеральной налоговой декларации, департамент требует дополнительную документацию для подтверждения налогов, уплаченных в зарубежные страны. Приемлемая документация включает, но не ограничивается копиями брокерских отчетов, показывающих суммы доходов и уплаченных налогов, копии 1099 DIV или 1099-INT с указанием доходов и уплаченных налогов, копии федеральных справок K-1 с указанием доходов и уплаченных налогов или выписок партнерств с разбивкой доходов и налогов, уплаченных в другие страны.

Приемлемая документация включает, но не ограничивается копиями брокерских отчетов, показывающих суммы доходов и уплаченных налогов, копии 1099 DIV или 1099-INT с указанием доходов и уплаченных налогов, копии федеральных справок K-1 с указанием доходов и уплаченных налогов или выписок партнерств с разбивкой доходов и налогов, уплаченных в другие страны.

Примечание: Закон 2013-52, вступивший в силу 1 января 2014 г., отменил зачет налога на доходы физических лиц, уплачиваемого в зарубежные страны.

Налоговые кредиты, заявленные в соответствии с Приложением OC

Общая информация

Налоговые кредиты, указанные в Приложении OC, часто предоставляются корпорациям или товариществам PA S и передаются владельцам юридических лиц и часто называются ограниченными налоговыми кредитами. Однако иногда они присуждаются отдельным или фидуциарным налогоплательщикам. Корпорации и товарищества PA S сообщают об ограниченных налоговых кредитах в PA-20S/PA-65 Schedule OC. Владельцы физических и юридических лиц сообщают об ограниченных налоговых кредитах в приложении PA-40 OC. Различные положения применяются к различным ситуациям, поэтому, пожалуйста, ознакомьтесь с конкретной информацией для каждого налогового кредита.

Владельцы физических и юридических лиц сообщают об ограниченных налоговых кредитах в приложении PA-40 OC. Различные положения применяются к различным ситуациям, поэтому, пожалуйста, ознакомьтесь с конкретной информацией для каждого налогового кредита.

Ниже приводится общая информация об ограниченных налоговых льготах:

- Ограниченные налоговые льготы, заявленные в строке 23 PA-40, декларации о подоходном налоге с населения, или в строке 14 PA-41, налоговой декларации о подоходном налоге, перечислены в PA- 40 График ОС.

- За исключением налоговых вычетов на повышение уровня образования и стипендий, состоящие в браке налогоплательщики, которые претендуют на налоговые кредиты по Приложению PA-40 OC, должны подавать отдельные декларации, даже если оба налогоплательщика претендуют на налоговые кредиты в своих декларациях. Для тех других налоговых кредитов, где совместная подача не разрешена, совместная подача может быть разрешена только в том случае, если налоговый кредит заявлен основным налогоплательщиком, а вторичный налогоплательщик не имеет налогооблагаемого дохода для представления декларации.

- Все ограниченные налоговые льготы могут быть запрошены в счет налоговых обязательств по любому классу дохода.

- Ограниченные налоговые льготы не подлежат возврату. Если применимо, другие невозвратные кредиты должны быть применены к счету перед кредитами с ограничениями: сначала кредит резидента, а затем освобождение от налогов.

Зачеты, заявленные по PA-40 Schedule OC для налогоплательщика-физического лица в его или ее PA-40, Декларация о подоходном налоге с населения, не могут превышать сумму налоговых обязательств за вычетом зачета для резидента и/или зачета для освобождения от налогов. Например, налогоплательщик с налоговым обязательством в размере 4000 долларов США, который получает налоговый кредит для резидента в размере 3000 долларов США, не может претендовать на кредиты по Приложению PA-40 OC, превышающие 1000 долларов США. Если кредиты превышают 1000 долларов США, потребуется уменьшение суммы кредитов OC Schedule PA-40. - Запрос на передачу налогового кредита владельцу организации является безотзывным, поэтому организация не должна передавать больше, чем владелец может использовать в любом отдельном налоговом году.

- За исключением налоговых кредитов на повышение квалификации и получение стипендии, налоговые кредиты, переданные от транзитных организаций другим транзитным организациям, не могут быть переданы владельцам транзитных организаций. Ссылаться на Информационное уведомление «Прочие налоги» 2015-01, «Налоговые льготы на образование» для получения дополнительной информации.

- Налоговые кредиты, переданные или присужденные непосредственно поместьям или трастам, не могут быть переданы бенефициарам поместий или трастов.

- Как правило, Пенсильвания не ограничивает вычет расходов, связанных с квалификацией для получения налогового кредита. Тем не менее, Пенсильвания не разрешает вычет определенных расходов, используемых для получения права на участие в Программе помощи соседям (NAP) и Налоговом кредите на улучшение образования (EITC).

Для получения дополнительной информации см. специальный раздел для этих налоговых кредитов.

По всем вопросам, связанным с налоговыми льготами, звоните или пишите в Департамент доходов по телефону 717-772-3896. [email protected] соответственно.

[email protected] соответственно.

Продаваемые или переуступаемые налоговые льготы

Ограниченные налоговые льготы на продажу включают в себя налоговые льготы на исследования и разработки, кинопроизводство, программу помощи соседям, улучшение и защиту ресурсов, а также зону инноваций Keystone, зону особого развития Keystone и стимулирующие налоговые льготы по сохранению исторического наследия. Часть налогового кредита, превышающая налоговые обязательства получателя налогового кредита, может быть перенесена (как указано в применимом законодательстве), если только получатель не решит продать или переуступить налоговый кредит или передать его своим владельцам.

Специальные правила применяются к налогоплательщикам, которые продают/уступают ограниченные налоговые льготы, а также налогоплательщикам, которые их приобретают или которым предоставляются налоговые льготы. Правила распространяются на всех налогоплательщиков, независимо от того, зарегистрированы они или нет. Подробную информацию об этих правилах см.

Бюллетень об ограниченном налоговом кредите 2018-01 на веб-сайте департамента,

www.revenue.pa.gov.

Подробную информацию об этих правилах см.

Бюллетень об ограниченном налоговом кредите 2018-01 на веб-сайте департамента,

www.revenue.pa.gov.

Налоговые кредиты часто продаются через кредитных брокеров; однако кредитный брокер не является обязательным условием продажи. Для получения дополнительной информации об использовании приобретенных или назначенных налоговых кредитов см. специальный раздел для каждого налогового кредита.

Требования к отчетности по подоходному налогу для продажи ограниченных налоговых кредитов

-

Продавец ограниченного налогового кредита

Для целей подоходного налога с физических лиц в Пенсильвании продажа ограниченного налогового кредита облагается налогом как прибыль от продажи, обмена или отчуждения имущества продавцам или первоначальным получателям ограниченного налогового кредита. Налогоплательщик, продающий ограниченный налоговый кредит, сообщает о продаже налогового кредита как о продаже нематериального имущества для целей подоходного налога с физических лиц в Пенсильвании в Приложении D PA-40, Приложении D PA-41 или Приложении D PA-20S/PA-65. База затрат налогоплательщика в проданном ограниченном налоговом кредите обычно составляет 0 долларов США, поскольку кредит присуждается на основе доходов или расходов, уже включенных в налоговую декларацию (декларации) за текущий или предыдущий год, тогда как корректировка или уменьшение доходов или расходов не требуется. для получения такого кредита. О снижении продажной цены может быть сообщено, если комиссионные выплачиваются агенту или брокеру за продажу таких ограниченных налоговых кредитов в размере выплаченных комиссий, которые уменьшают сумму чистой выручки, полученной налогоплательщиком. Налогоплательщик указывает дату предоставления ограниченного налогового кредита как дату приобретения, а дату продажи – как дату завершения продажи. Валовая выручка, которую налогоплательщик получает от продажи ограниченного налогового кредита, за вычетом любых уплаченных комиссий, включается в цену продажи проданного налогового кредита.

База затрат налогоплательщика в проданном ограниченном налоговом кредите обычно составляет 0 долларов США, поскольку кредит присуждается на основе доходов или расходов, уже включенных в налоговую декларацию (декларации) за текущий или предыдущий год, тогда как корректировка или уменьшение доходов или расходов не требуется. для получения такого кредита. О снижении продажной цены может быть сообщено, если комиссионные выплачиваются агенту или брокеру за продажу таких ограниченных налоговых кредитов в размере выплаченных комиссий, которые уменьшают сумму чистой выручки, полученной налогоплательщиком. Налогоплательщик указывает дату предоставления ограниченного налогового кредита как дату приобретения, а дату продажи – как дату завершения продажи. Валовая выручка, которую налогоплательщик получает от продажи ограниченного налогового кредита, за вычетом любых уплаченных комиссий, включается в цену продажи проданного налогового кредита. -

Покупатель ограниченного налогового кредита

Налогоплательщик, приобретающий ограниченный налоговый кредит по цене ниже полной стоимости налогового кредита, также должен сообщить о доходах от продажи, обмена или отчуждения имущества в Пенсильвании. целей налога на доходы физических лиц. Налогоплательщик, приобретающий ограниченный налоговый кредит, сообщает о сделке как о продаже нематериального имущества для целей подоходного налога Пенсильвании с физических лиц в Приложении D PA-40, Приложении D PA-41 или Приложении D PA-20S/PA-65. В отличие от продажи ограниченный налоговый кредит, покупатель записывает в качестве основы себестоимости полную покупную цену кредита (полная продажная цена всех таких приобретенных налоговых кредитов плюс любые комиссионные, уплаченные покупателем). Налогоплательщик регистрирует дату покупки как дату приобретения и регистрирует дату окончания налогового года (обычно 31 декабря) для налогового года, к которому применяется налоговый кредит, как дату продажи ограниченного налогового кредита. Цена продажи налогового кредита представляет собой полную стоимость налогового кредита, разрешенного или разрешенного для применения к налоговой декларации налогоплательщика. Записывая только разрешенную или разрешенную сумму налогового кредита в качестве цены продажи и полную покупную цену налогового кредита в качестве основы, ограниченные налоговые кредиты были приобретены и не могут быть использованы из-за каких-либо налоговых ограничений, наложенных в соответствии с законом, разрешающим использование.

целей налога на доходы физических лиц. Налогоплательщик, приобретающий ограниченный налоговый кредит, сообщает о сделке как о продаже нематериального имущества для целей подоходного налога Пенсильвании с физических лиц в Приложении D PA-40, Приложении D PA-41 или Приложении D PA-20S/PA-65. В отличие от продажи ограниченный налоговый кредит, покупатель записывает в качестве основы себестоимости полную покупную цену кредита (полная продажная цена всех таких приобретенных налоговых кредитов плюс любые комиссионные, уплаченные покупателем). Налогоплательщик регистрирует дату покупки как дату приобретения и регистрирует дату окончания налогового года (обычно 31 декабря) для налогового года, к которому применяется налоговый кредит, как дату продажи ограниченного налогового кредита. Цена продажи налогового кредита представляет собой полную стоимость налогового кредита, разрешенного или разрешенного для применения к налоговой декларации налогоплательщика. Записывая только разрешенную или разрешенную сумму налогового кредита в качестве цены продажи и полную покупную цену налогового кредита в качестве основы, ограниченные налоговые кредиты были приобретены и не могут быть использованы из-за каких-либо налоговых ограничений, наложенных в соответствии с законом, разрешающим использование. приобретенного налогового кредита не требуют пропорционального распределения стоимости кредита и отдельной отчетности об убытках по неиспользованным налоговым кредитам.

приобретенного налогового кредита не требуют пропорционального распределения стоимости кредита и отдельной отчетности об убытках по неиспользованным налоговым кредитам.

Налогоплательщику, который продает налоговый кредит и/или компенсирует свое налоговое обязательство приобретенным или переуступленным налоговым кредитом, не нужно отправлять документы о продаже или уступке вместе со своей налоговой декларацией Пенсильвании. Тем не менее, отдел оставляет за собой право запросить эту документацию в случае необходимости.

Напоминаем налогоплательщикам-физическим лицам, что совместные налоговые декларации не могут быть поданы, если заявлены ограниченные налоговые льготы. Отдельно поданная декларация о подоходном налоге с физических лиц PA-40 для налогоплательщика и супруга (супруги) должна сообщать об использовании ограниченных налоговых льгот. Ограниченные налоговые кредиты, приобретенные и используемые налогоплательщиками, также должны иметь код «PA», введенный в поле кода описания кредита для соответствующей строки в Приложении PA-40 OC.

Передача налогового кредита владельцам юридических лиц

Некоторые налоговые кредиты должны быть сначала применены к корпоративным налоговым обязательствам предприятия, если таковые имеются, за год, в котором предоставляется налоговый кредит, прежде чем они будут переданы его владельцам. Если у организации есть налоговое обязательство за налоговый год, в котором был сделан взнос, налоговый кредит должен быть сначала применен к этому налоговому обязательству. Просмотрите конкретную информацию для каждого налогового кредита, чтобы определить, должен ли налоговый кредит сначала применяться к корпоративному налоговому обязательству.

Если организация не использует все утвержденные налоговые льготы, она может в письменной форме принять решение о передаче всей или части налоговых льгот владельцам пропорционально доле распределяемого дохода организации, на которую имеет право владелец. В большинстве случаев налоговый кредит может применяться до полной суммы налоговых обязательств владельцев (за вычетом любых других невозмещаемых кредитов, которые применяются в первую очередь). См. информацию о конкретных налоговых льготах, чтобы ознакомиться с существующими ограничениями или ограничениями.

См. информацию о конкретных налоговых льготах, чтобы ознакомиться с существующими ограничениями или ограничениями.

Владелец сквозного предприятия, которому передается налоговый кредит, должен немедленно потребовать налоговый кредит в налоговом году, в котором осуществляется передача. Владелец не может переносить, переносить, получать возмещение, продавать, переуступать или повторно использовать налоговый кредит.

За исключением налоговых льгот по программе повышения квалификации и стипендии, супружеские пары с совместным владением через юридические лица должны быть отдельно указаны в запросе организации на передачу кредита, чтобы кредит применялся к налоговому номеру каждого человека.

Пример: Муж и жена, Джим и Джейн, совместно владеют 50-процентной долей в товариществе, а их сын Джон владеет остальными 50 процентами. Весь доход распределяется в соответствии с процентами владения. В запросе на получение кредита должны быть отдельно указаны налоговые номера Джима и Джейн, каждый из которых получает по 25 процентов кредита, а Джон получает оставшиеся 50 процентов под своим налоговым номером.

Этот метод необходимо использовать, даже если Джим и Джейн получают отдельные RK-1 или NRK-1 от товарищества.

Для предоставления налоговых льгот владельцам организация должна подать заявление на бланке организации в Департамент доходов по указанному ниже адресу, указав общую сумму кредита, подлежащую распределению между владельцем (владельцами) организации, имя и адрес каждого владельца, сумму налогового кредита, подлежащую передаче каждому владельцу, налоговый год, тип налога и идентификационный номер налогоплательщика владельца. См. Пример.

Заявку на использование доступных налоговых кредитов необходимо отправить по адресу:

PA ДЕПАРТАМЕНТ ДОХОДОВ

БЮРО НАЛОГОВ

PO BOX 280701

HARRISBURG PA 17128-0701

Есть два исключения. Чтобы пройти налоговый кредит на повышение уровня образования или получение стипендии, заполните и отправьте форму REV-1123 Форма выбора налогового кредита на получение стипендии для повышения уровня образования/возможностей. Чтобы воспользоваться налоговой льготой Keystone Innovation Zone, посетите веб-сайт

Веб-сайт Департамента общественного и экономического развития (DCED) по адресу

dced.pa.gov или позвоните в отдел обслуживания клиентов DCED по телефону 1-800-379.-7448.

Чтобы воспользоваться налоговой льготой Keystone Innovation Zone, посетите веб-сайт

Веб-сайт Департамента общественного и экономического развития (DCED) по адресу

dced.pa.gov или позвоните в отдел обслуживания клиентов DCED по телефону 1-800-379.-7448.

Правила переноса и прохождения каждого налогового кредита, приложения, рекомендации и разработки см. в описании и на веб-сайте, указанном для каждого налогового кредита.

Конкретная информация о каждом налоговом кредите

Для получения конкретной информации о налоговых кредитах, доступных для налогоплательщиков, см. раздел «Налоговые льготы» на веб-сайте Департамента и соответствующее приложение PA OC.

Кредит резидента для корпорации PA S, облагаемой налогом как корпорация C

В некоторых штатах некоторые корпорации S не рассматриваются и не облагаются налогом как корпорации S, а рассматриваются и облагаются налогом как корпорации C. В таких случаях организация может учитывать налоги, уплаченные другому штату, и требовать налогового кредита резидента для этого штата.