Как рассчитать чистую прибыль (формула расчета)?

Показатель чистой прибыли: кто, где и зачем его рассчитывает

Чистая прибыль и коммерческая деятельность — понятия, неразрывно связанные между собой. Ради прибыли создаются новые производства, интенсивно используются материальные и трудовые ресурсы, изыскиваются эффективные способы наращивания доходности коммерческой деятельности.

Чистая прибыль — один из важных итоговых показателей работы любой фирмы. В получении чистой прибыли заинтересовано не только руководство и собственники компаний. Хорошие показатели чистой прибыли привлекают новых инвесторов, способствуют принятию положительных решений о выдаче фирме кредитов, а также укреплению авторитета компании в рыночных условиях хозяйствования.

Именно чистая прибыль позволяет фирмам развивать материальную базу, вкладывать средства в расширение производства, совершенствование технологий и освоение передовых приемов и методов работы. Все это приводит к выходу компании на новые рынки сбыта, расширению объемов продаж и, как следствие, приросту чистой прибыли.

Как провести анализ чистой прибыли узнайте из статьи «Порядок проведения анализа чистой прибыли предприятия».

В расчете чистой прибыли принимают участие множество финансовых показателей, и формула ее расчета не так проста, как кажется на первый взгляд. В бухотчетности любой компании чистая прибыль отражена в строке 2400 отчета о финансовых результатах (ОФР), и все показатели графы 2 этого отчета участвуют в определении чистой прибыли.

О структуре и назначении ОФР узнайте из этой публикации.

Подробный алгоритм расчета чистой прибыли приведен в следующем разделе.

Как посчитать чистую прибыль?

Вопрос, как рассчитать чистую прибыль компании, встает перед каждым коммерсантом. Самый распространенный алгоритм расчета чистой прибыли — построчное заполнение ОФР, итоговой строкой которого является показатель чистой прибыли.

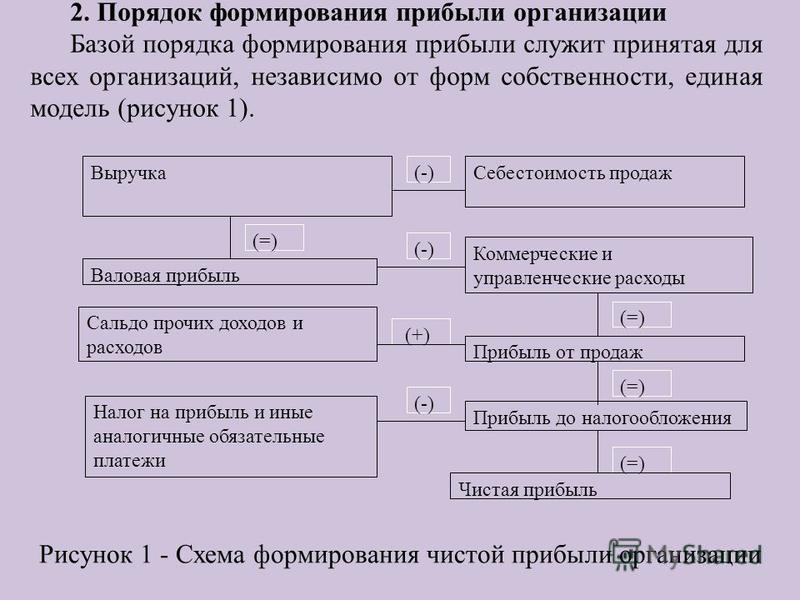

Схематично формулу расчета чистой прибыли (ЧП) в упрощенном варианте можно представить в следующем виде:

ЧП = В – СС – УР – КР + ПД – ПР – НП,

где:

В — выручка;

СС — себестоимость продаж;

УР и КР — управленческие и коммерческие расходы;

ПД и ПР — прочие доходы и расходы;

НП — налог на прибыль.

В строках ОФР это выглядит следующим образом:

Стр. 2400 = стр. 2110 – стр. 2120 – стр. 2210 – стр. 2220 + стр. 2310 + стр. 2320 – стр. 2330 + стр. 2340 – стр. 2350 – стр. 2410 ± стр. 2430 ± стр. 2450 ± стр. 2460.

Более подробная информация о формировании строки 2400 отчета о финансовых результатах, в том числе расчетный пример, есть в системе КонсультантПлюс. Получите пробный доступ к системе бесплатно.

Расчет чистой прибыли начинается с определения выручки (В) и себестоимости продаж (СС). Это основные исходные показатели для расчета чистой прибыли.

Формулу расчета валовой прибыли узнайте здесь.

Затем полученная разница корректируется на величину коммерческих (КР) и управленческих (УР) расходов, которые компания понесла за тот же период.

О коммерческих расходах подробнее узнайте из материала «Бухгалтерские проводки на коммерческие расходы».

В результате несложных математических действий с этими показателями выявляется прибыль от продаж (строка 2200 ОФР). Затем в целях расчета чистой прибыли показатель прибыли от продаж претерпевает дальнейшие уточнения: его увеличивают на сумму прочих доходов (ПД) и уменьшают на величину прочих расходов (ПР).

Затем в целях расчета чистой прибыли показатель прибыли от продаж претерпевает дальнейшие уточнения: его увеличивают на сумму прочих доходов (ПД) и уменьшают на величину прочих расходов (ПР).

Что включают в прочие доходы, расскажем в этой публикации.

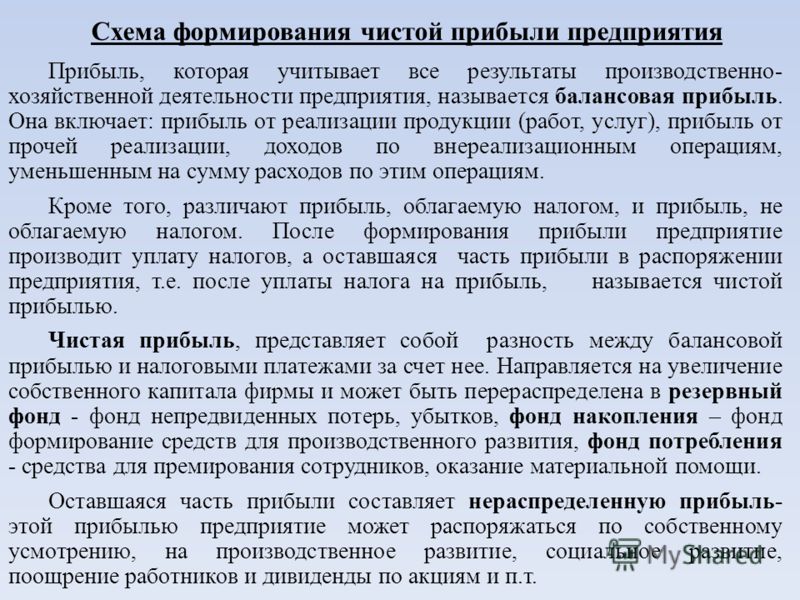

После таких действий определяется еще один вид прибыли — прибыль до налогообложения (строка 2300 ОФР). Ее также уточняют, чтобы получить показатель чистой прибыли: из нее вычитают сумму текущего налога на прибыль и учитывают влияние изменений отложенных налоговых обязательств (ОНО), отложенных налоговых активов (ОНА) и прочее влияние, не нашедшее отражение в предыдущих строках ОФР.

В результате перечисленных корректировок и уточнений определяется чистая прибыль компании. Расчеты чистой прибыли возможны за любой период работы: смену, сутки, неделю, декаду, месяц и т. д. Главное, чтобы все участвующие в расчете чистой прибыли показатели были рассчитаны за один и тот же период времени.

О том, каким еще способом определяется чистая прибыль, расскажем в следующем разделе.

Влияние основных показателей деятельности компании на чистую прибыль

Чистая прибыль является многокомпонентным показателем — это видно из состава ее расчетной формулы. При этом каждый участвующий в расчете параметр также сложносоставной. Например, выручка фирмы может подразделяться по разным направлениям деятельности или географическим сегментам, но весь ее объем должен найти свое отражение в формуле расчета чистой прибыли.

О том, как связаны выручка и валовый доход фирмы, см. статью «Как правильно рассчитать валовый доход?».

Такой показатель, как себестоимость, в тех или иных компаниях может иметь различную структуру и по-разному влиять на чистую прибыль. Так, не стоит ожидать большой чистой прибыли, если на производимую компанией продукцию тратятся суммы, равные или превышающие объем полученной выручки (такое возможно при материалоемких или трудоемких производствах либо применении устаревших технологий).

Влияние на чистую прибыль коммерческих и управленческих расходов очевидно: они уменьшают ее. Величина такого уменьшения напрямую зависит от способности менеджмента компании рационально подходить к структуре и объемам данного вида издержек.

Однако даже при нулевой или отрицательной прибыли от продаж, на которую влияют перечисленные выше показатели, можно получить чистую прибыль. Это связано с тем, что, помимо прибыли от основной деятельности, фирма может зарабатывать дополнительный доход. Об этом речь пойдет в следующем разделе.

Роль прочих доходов и расходов в формировании чистой прибыли

Зачастую основная деятельность компании не приносит ей желаемой чистой прибыли. Особенно часто это происходит на первоначальном этапе становления фирмы. В этом случае большим подспорьем могут послужить полученные компанией дополнительные доходы.

Например, можно получать прибыль от участия в других компаниях или успешно вкладывать свободные денежные средства в ценные бумаги. Полученный доход будет способствовать увеличению чистой прибыли. Даже обычный договор с банком об использовании остатка денег на расчетных счетах фирмы за определенный процент позволит компании получить дополнительный доход, что обязательно скажется на показателе ее чистой прибыли.

Полученный доход будет способствовать увеличению чистой прибыли. Даже обычный договор с банком об использовании остатка денег на расчетных счетах фирмы за определенный процент позволит компании получить дополнительный доход, что обязательно скажется на показателе ее чистой прибыли.

Но если фирма использует в работе заемные средства, начисленные за пользование кредитом проценты могут значительно снизить показатель чистой прибыли — о таком влиянии факта привлечения заемных средств на чистую прибыль забывать не стоит. Сумма процентов по заемным обязательствам (даже рассчитанная по рыночной ставке) может серьезно уменьшить чистую прибыль, а в определенных случаях привести к убыткам и банкротству.

Могут ли с главбуха взыскать долги фирмы при банкротстве, узнайте по ссылке.

Значительное влияние на чистую прибыль оказывают разнообразные доходы и расходы, не связанные с основной деятельностью фирмы. К примеру, сдача в аренду неиспользуемых площадей или оборудования может принести неплохой дополнительный доход и положительно сказаться на показателе чистой прибыли. Чистая прибыль возрастет, если реализовать активы компании, не используемые в ее деятельности.

Чистая прибыль возрастет, если реализовать активы компании, не используемые в ее деятельности.

При этом не стоит забывать о необходимости постоянного контроля за составом и величиной прочих расходов — при их росте чистая прибыль снижается. Например, чистая прибыль может снизиться в результате чрезмерного расходования денег на благотворительность и в иных аналогичных случаях.

Как расходы на благотворительность отразить в бухучете, расскажем в этом материале.

Чистая прибыль предприятия — это показатель, рассчитываемый по-разному

Чистая прибыль, формула расчета которой была описана в предыдущих разделах, может быть определена и иным способом. Например:

Стр. 2400 = стр. 2300 – стр. 2410

Чистая прибыль, формула расчета которой приведена выше, равна прибыли до налогообложения за вычетом налога на прибыль.

Такой алгоритм расчета чистой прибыли носит упрощенный характер и может использоваться, например, малыми предприятиями, которые вправе не применять ПБУ 18/02 «Учет расчетов по налогу на прибыль».

ВАЖНО! Критерии малых предприятий приведены в ФЗ от 24.07.2007 № 209-ФЗ «О развитии малого и среднего предпринимательства в Российской Федерации».

Подробнее о критериях для малых предприятий см. в этой статье.

Информация об отложенных налоговых активах и обязательствах формируется в бухучете и требуется для отражения разниц, возникающих между налоговым и бухгалтерским учетом.

Итоги

Чистая прибыль представляет собой комплексный показатель, включающий все виды полученных фирмой доходов с учетом произведенных расходов. Если издержки компании превышают совокупность выручки от продаж и дополнительных прочих доходов, то можно говорить об отсутствии чистой прибыли и убыточности деятельности компании.

Чистая прибыль позволяет коммерсантам расширять свой бизнес, осваивать новые технологии и рынки сбыта, что, в свою очередь, позитивно сказывается на величине прироста чистой прибыли.

Чистая прибыль предприятия.

Формула. Методы анализа и цели использования

Формула. Методы анализа и цели использованияГлавная » ⚡ Финансовый анализ » Чистая прибыль предприятия. Формула. Методы анализа и цели использования

В статье рассмотрим чистую прибыль, формулу расчета, определение и ее роль в финансовом анализе предприятия. Знание значения чистой прибыли позволяет руководителям предприятий оценить эффективность деятельности за отчетный период. Чистая прибыль оказывает большое влияние на будущее развитие предприятия, на ее конкурентоспособность, инвестиционную привлекательность, платежеспособность и финансовую надежность.

Содержание

- Инфографика: Чистая прибыль предприятия

- Чистая прибыль. Определение

- Формула расчета чистой прибыли предприятия

- Место чистой прибыли в системе дохода предприятия

- Цели и направления использования показателя чистой прибыли

- Методы анализа чистой прибыли предприятия

- Факторный анализ чистой прибыли предприятия

- Статистический метод анализа чистой прибыли предприятия

- Связан ли кредитный рейтинг предприятия и размер чистой прибыли?

| Оценка стоимости бизнеса | Финансовый анализ по МСФО | Финансовый анализ по РСБУ |

| Расчет NPV, IRR в Excel | Оценка акций и облигаций |

Чистая прибыль.

Определение

ОпределениеЧистая прибыль (англ. Net Income, Net profit, Net earnings)– представляет собой важнейший показатель финансового анализа и представляет итоговую норму прибыли, которая остается после вычета всех затрат, включая и налоги.

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс Бесплатный Экспресс-курс «Оценка инвестиционных проектов с нуля в Excel» от Ждановых. Получить доступ

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс Бесплатный Экспресс-курс « Оценка инвестиционных проектов с нуля в Excel» от Ждановых. Получить доступ

Формула расчета чистой прибыли предприятия

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс Бесплатный Экспресс-курс «Оценка инвестиционных проектов с нуля в Excel» от Ждановых. Получить доступ

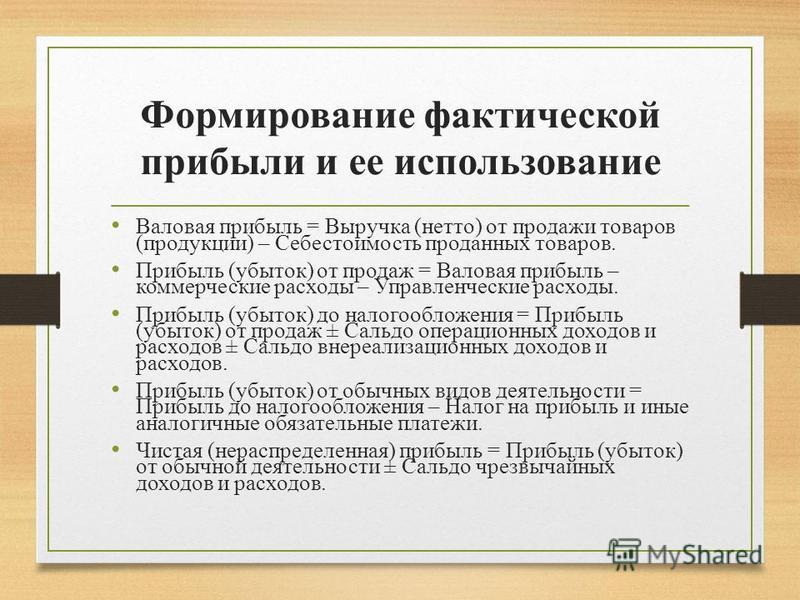

Для расчета чистой прибыли необходимо сделать разницу между всеми издержками и налогами предприятия. Формула имеет единый экономический смысл, но может быть по-разному отражена:

Формула имеет единый экономический смысл, но может быть по-разному отражена:

Чистая прибыль = Выручка – Себестоимость товаров – Управленческие и коммерческие расходы – прочие расходы – налоги;

Чистая прибыль = Финансовая прибыль + Валовая прибыль + Операционная прибыль – Сумма налогов;

Чистая прибыль = Прибыль до налогообложения – Налоги;

Net Income = Total Revenue – Total Expenses.

Чистую прибыль еще называют «the bottom line» (нижняя строка), потому что отражается в балансе последней строчкой. В балансе до 2011 года чистая прибыль отражалась в строке 190 Формы №2 (Отчет о прибылях и убытках), после 2011 года показатель чистой прибыли отражается в строке 2400.

| ★ Программа InvestRatio — расчет всех инвестиционных коэффициентов в Excel за 5 минут (расчет коэффициентов Шарпа, Сортино, Трейнора, Калмара, Модильянки бета, VaR) + прогнозирование движения курса |

Формула расчета чистой прибыли по балансу

Распишем более подробно формулу расчета чистой прибыли через строки баланса.

Чистая прибыль (стр. 2400) = Выручка (стр.2110) – Себестоимость продаж (стр.2120) – Коммерческие расходы (стр.2210) –Управленческие расходы (стр.2220) – Доходы от участия в других организациях (стр.2310) – Проценты к получению (стр.2320) – Проценты к уплате (стр.2330) – Прочие доходы (стр.2340) – Прочие расходы (стр.2350) – Текущий налог на прибыль (стр.2410)

На рисунке ниже представлена часть баланса предприятия ОАО «Сургутнефтехим» и его отчетность за 5 лет. Как видно из баланса в Excel, для того чтобы получить чистую прибыль необходимо сначала рассчитать: валовую прибыль (маржинальную прибыль), прибыль от продаж и прибыль до налогообложения.

Место чистой прибыли в системе дохода предприятия

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс Бесплатный Экспресс-курс «Оценка инвестиционных проектов с нуля в Excel» от Ждановых. Получить доступ

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс

Бесплатный Экспресс-курс «Оценка инвестиционных проектов с нуля в Excel» от Ждановых.

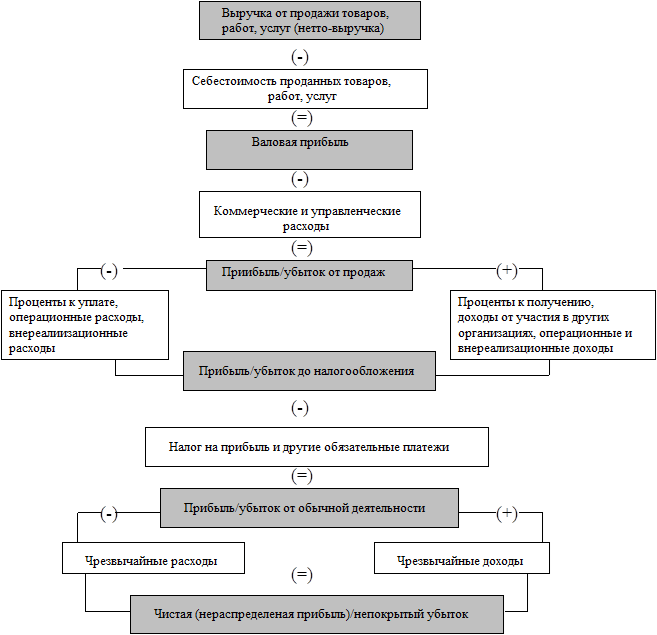

Чистая прибыль занимает ключевое положение в системе дохода предприятия. Для того чтобы понять рассмотрим ее взаимосвязь с другими видами дохода. На рисунке ниже показаны виды прибыли и их взаимосвязь. Каждый вид прибыли позволяет оценить эффективность. Так Маржинальная прибыль показывает эффективность продаж и реализации продукции. (более подробно о данном виде прибыли вы можете узнать в статье: «Маржинальная прибыль. Формула расчета. Анализ на примере«) Операционная прибыль отражает эффективность производства или другого вида основной деятельности предприятия Прибыль до налогооблажения это прибыль без учета прочих затрат/доходов от неосновной деятельности. В итоге чистая прибыль очищенная от всех затрат и издержек показывает интегральный результат функционирования предприятия.

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс Бесплатный Экспресс-курс «Оценка инвестиционных проектов с нуля в Excel

» от Ждановых. Получить доступ

Получить доступЦели и направления использования показателя чистой прибыли

Размер чистой прибыли характеризует эффективность деятельности всей компании/предприятия и используется в различных целях различными внешними и внутренними стейкхолдерами (лицами, пользователями).

| Пользователь/стейкхолдер | Цель и направления использования |

| Инвесторы | Цель: оценка инвестиционной привлекательностиОценка размера и динамики изменения чистой прибыли предприятия для анализа ее инвестиционной привлекательности. Чем больше предприятие может генерировать чистой прибыли на конец отчетного периода, тем выше ее рентабельность. |

| Кредиторы | Цель: оценка кредитоспособностиОценка размера и динамики изменения чистой прибыли для анализа платежеспособности и кредитоспособности предприятия. Деньги являются самым быстроликвидным видом актива, и чем больше у предприятия остается денежных средств после выплаты всех налоговых вычетов, тем выше ее способность рассчитать по своим обязательствам в краткосрочном и долгосрочном периоде. |

| Собственник/Акционеры | Цель: оценка эффективности деятельности в целомАнализ чистой прибыли является интегральным показателем деятельности предприятия/организации и характеризует эффективность всех управленческих решений за отчетный период. Чем больше размер чистой прибыли, тем результативнее было управление организацией. Рост размера чистой прибыли увеличивает размер дивидендных выплат и позволяет привлечь дополнительных покупателей/держателей акций. |

| Поставщики | Цель: оценка устойчивости функционирования Чистая прибыль предприятия служит показателем его устойчивости развития. Чем больше чистая прибыль на отчетный период, тем выше способность вовремя расплатиться с поставщиками и подрядчиками за сырье и материалы. |

| Топ менеджеры | Цель: оценка устойчивости финансового развитияРазмер чистой прибыли и динамика ее изменения служит ориентиром для разработки стратегий и планов по ее увеличению на оперативном уровне. Планирование отчислений в резервные фонды, фонды заработной платы и производственные фонды. Планирование отчислений в резервные фонды, фонды заработной платы и производственные фонды. |

| ★ Программа InvestRatio — расчет всех инвестиционных коэффициентов в Excel за 5 минут (расчет коэффициентов Шарпа, Сортино, Трейнора, Калмара, Модильянки бета, VaR) + прогнозирование движения курса |

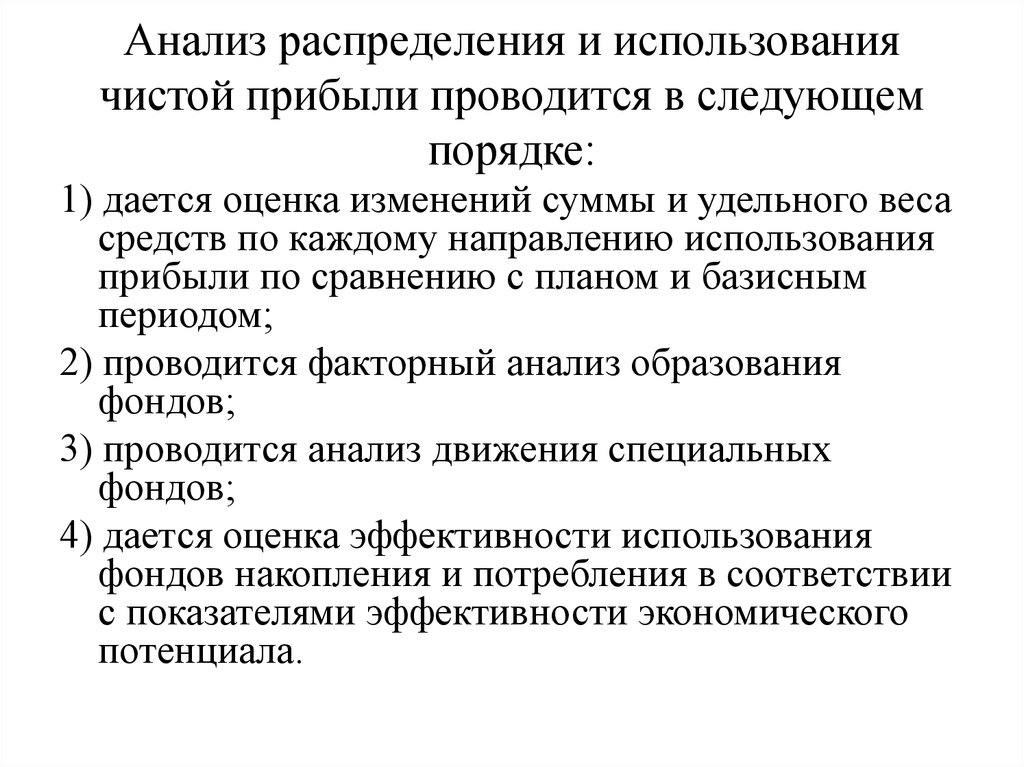

Методы анализа чистой прибыли предприятия

Можно выделить следующие методы анализа, которые наиболее часто применяются на практике:

- Факторный анализ;

- Статистический анализ.

Данные виды анализ противоположны по своей сути. Так факторный анализ делает акцент на определение значимых факторов, которые влияют на формирование чистой прибыли предприятия. Статистический анализ делает акцент на использование методов прогнозирования временных рядов и основывается на анализе характера изменения чистой прибыли по годам (или другим отчетным периодам).

Статистический анализ делает акцент на использование методов прогнозирования временных рядов и основывается на анализе характера изменения чистой прибыли по годам (или другим отчетным периодам).

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс Бесплатный Экспресс-курс « Оценка инвестиционных проектов с нуля в Excel» от Ждановых. Получить доступ

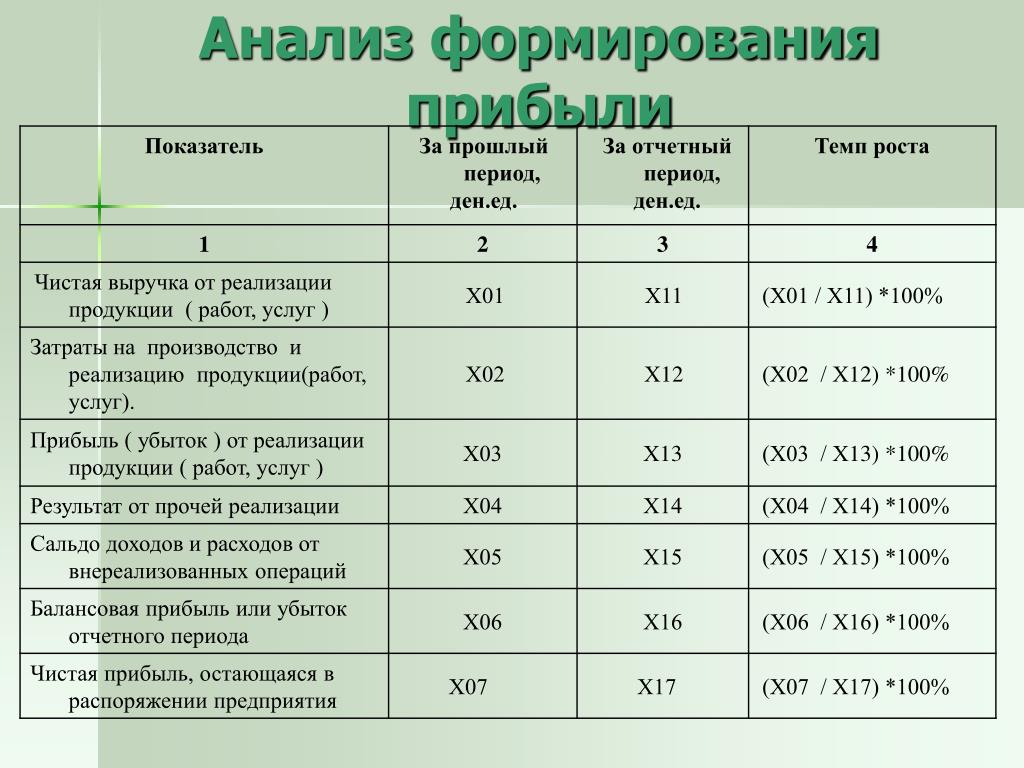

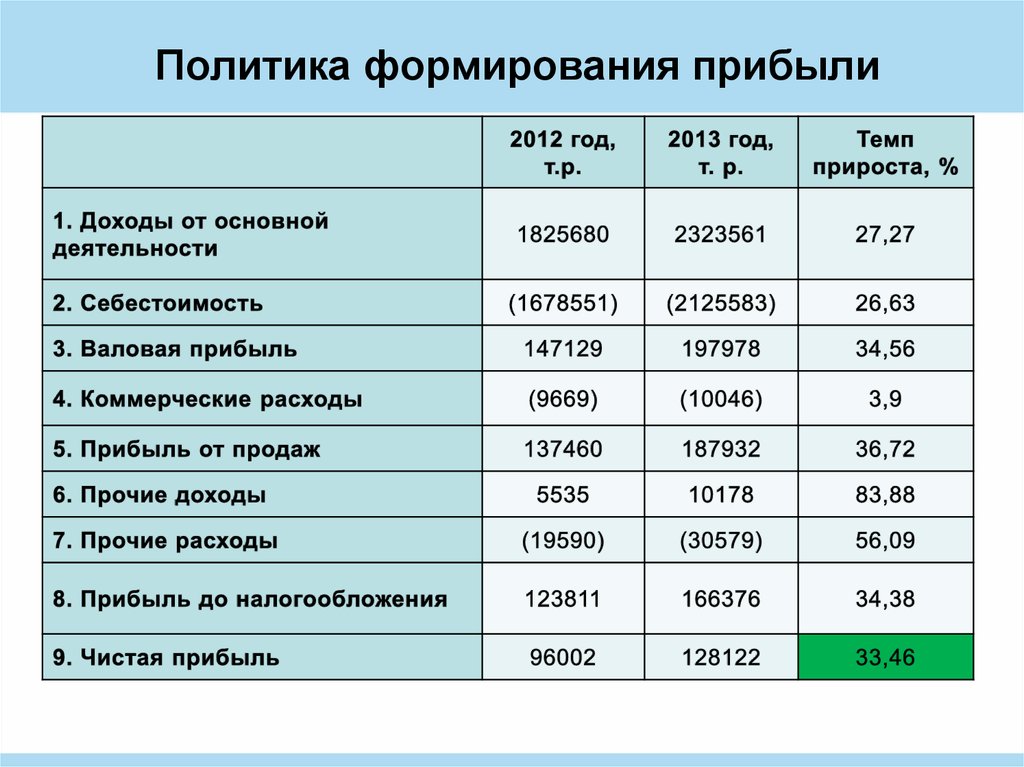

Факторный анализ чистой прибыли предприятия

Основные факторы формирования чистой прибыли представлены в формуле, описанной ранее. Для оценки влияния факторов необходимо оценить их относительное изменение за 2013-2014 год и абсолютное. Это позволит сделать следующие выводы о том:

- Как изменились факторы в течение года?;

- Какой фактор оказал максимальное изменение на чистую прибыль?

В финансовом анализе данные подходы носят название «Горизонтальный» и «Вертикальный анализ» соответственно. Ниже показаны факторы формирующие размер чистой прибыли и их относительное и абсолютное изменение в течение года. Анализ сделан для предприятия ОАО «Сургутнефтехим».

Анализ сделан для предприятия ОАО «Сургутнефтехим».

Как мы видим в течение 2013-2014 года максимально изменились прочие расходы и прочие доходы. На рисунке ниже показано изменение факторов, формирующих чистую прибыль за 2013-2014 год у ОАО «Сургутнефтехим».

Рассмотрим второй метод оценки и анализа чистой прибыли предприятия.

Статистический метод анализа чистой прибыли предприятия

Для оценки будущего размера чистой прибыли могут быть использованы различные методы прогнозирования: линейной, экспоненциальной, логарифмической регрессии, нейронные сети и др. На рисунке ниже представлен прогноз чистой прибыли на основе анализ изменения показателя за 10 лет. Прогнозирование проводилось с помощью линейной регрессии, которая показала понижающий тренд в 2011 год. Точность прогнозирования экономических процессов с помощью линейных моделей имеет крайне низкую степень достоверности, поэтому использование линейной регрессии может служить больше как ориентиром направления изменения прибыли.

Сравнение чистой прибыли с другими показателями эффективности предприятия

Помимо оценки и расчета чистой прибыли предприятия, полезно проводить сопоставительный анализ с другими интегральными показателями, характеризующими эффективность и результативность деятельности предприятия. К таким показателям можно отнести: выручка от продаж (за минусом НДС) и чистые активы. Чистые активы показывают финансовую устойчивость предприятия и его платежеспособность, выручка отражает его производственно-реализационную результативность. На рисунке ниже представлен график крупного российского предприятия ОАО «АЛРОСА» и соотношение его важнейших трех показателей. Как видно, наблюдается тесная взаимосвязь между ними, к тому же можно отметить, положительную динамику роста чистых активов предприятия, это говорит о том, что денежные средства направляются на расширение производственных мощностей, что в будущем должно увеличить размер получаемой чистой прибыли.

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс

Бесплатный Экспресс-курс «Оценка инвестиционных проектов с нуля в Excel» от Ждановых. Получить доступ

Получить доступ

Связан ли кредитный рейтинг предприятия и размер чистой прибыли?

В своем исследовании я проанализировал взаимосвязь между размером чистой прибыли для предприятия ОАО «Роснефть» и кредитного рейтинга международного агентства Standard&Poor’s. Наблюдается тесная взаимосвязь и корреляция, показанная на рисунке ниже – это доказывает важность такого показателя как чистая прибыль как критерий инвестиционной привлекательности не только на национальном пространстве, но и на международной арене.

Резюме

Чистая прибыль является важнейшим показателем результативности и эффективности деятельности предприятия. Чистую прибыль отражает инвестиционную привлекательность для инвесторов, платежеспособность для кредиторов, устойчивое развитие для поставщиков и партнеров, эффективность/результативность деятельности для акционеров и собственников. Для анализа чистой прибыли используют два метода: факторный и статистический. На основе факторного метода анализа оценивается абсолютное и относительное влияние различных показателей на формирование чистой прибыли. Статистический метод базируется на прогнозировании временных рядов изменения чистой прибыли. Проведенное исследование тесноты связи кредитного рейтинга международного рейтингового агентства Standard&Poor’s доказывает значимость показателя чистой прибыли в оценке предприятия на международной финансовой арене.

Статистический метод базируется на прогнозировании временных рядов изменения чистой прибыли. Проведенное исследование тесноты связи кредитного рейтинга международного рейтингового агентства Standard&Poor’s доказывает значимость показателя чистой прибыли в оценке предприятия на международной финансовой арене.

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс Бесплатный Экспресс-курс «Оценка инвестиционных проектов с нуля в Excel» от Ждановых. Получить доступ

Автор: к.э.н. Жданов Иван Юрьевич

| Оценка стоимости бизнеса | Финансовый анализ по МСФО | Финансовый анализ по РСБУ |

| Расчет NPV, IRR в Excel | Оценка акций и облигаций |

механизм формирования прибыли, расчет, динамика, планирование — Контур.Бухгалтерия

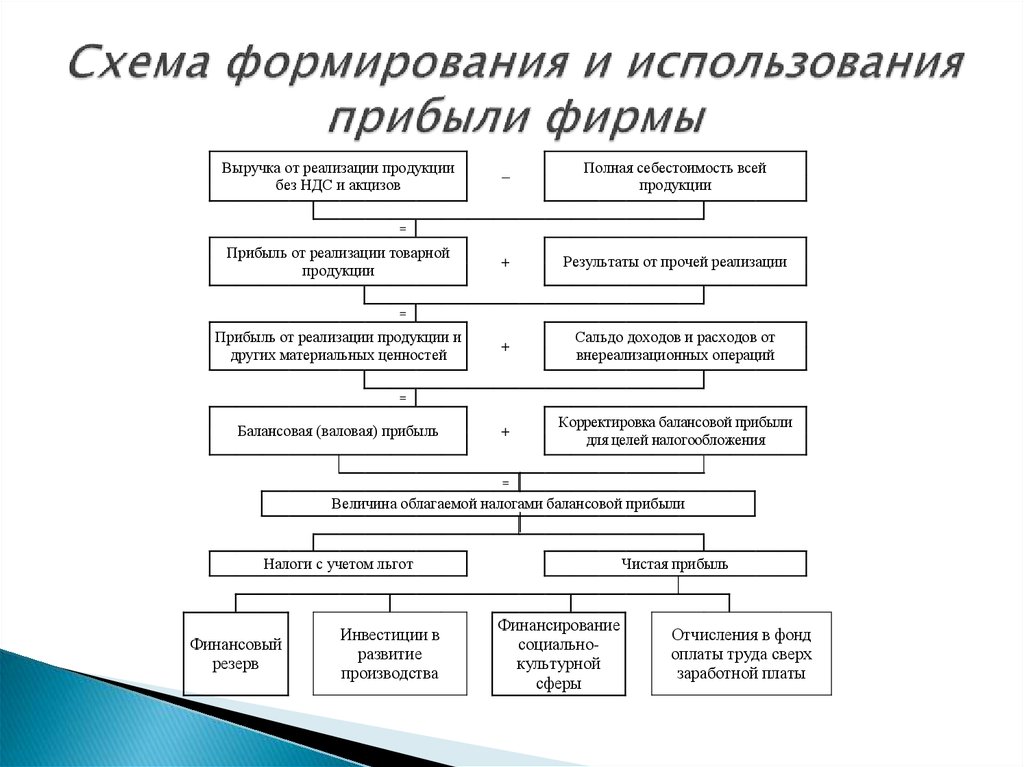

Механизм формирования прибыли

Прибыль — это главная цель предпринимательской деятельности. И речь идет не только о дивидендах для владельца бизнеса: за счет прибыли предприятие может развиваться, увеличивать фонд оплаты труда сотрудников, заниматься социально значимыми проектами. Прибыль показывает эффективность работы организации, а анализ прибыли помогает понять, стоит ли вести и развивать бизнес дальше. Поэтому важно ее правильно рассчитывать и планировать.

И речь идет не только о дивидендах для владельца бизнеса: за счет прибыли предприятие может развиваться, увеличивать фонд оплаты труда сотрудников, заниматься социально значимыми проектами. Прибыль показывает эффективность работы организации, а анализ прибыли помогает понять, стоит ли вести и развивать бизнес дальше. Поэтому важно ее правильно рассчитывать и планировать.

Как рассчитать прибыль?

Прибыль — это положительная разница между доходами и затратами предприятия, отрицательную разницу называют убытком. Существуют разные формы прибыли: валовая, финансовая, операционная, чистая — они описывают разные формулы расчета прибыли. Для анализа эффективности бизнеса важны несколько форм прибыли, которые рассчитываются последовательно и вытекают одна из другой.

Чтобы выяснить размер чистой прибыли, которая остается на руках у предпринимателя и больше всего его интересует, проведем ряд вычислений.

Прежде всего нам нужно знать сумму общей выручки за товары или услуги предприятия, а также размер НДС, акцизов и других обязательных платежей, которые могут входить в сумму общей выручки. Так мы узнаем размер выручки-нетто:

Так мы узнаем размер выручки-нетто:

Выручка-нетто = общая выручка от продаж — обязательные платежи

Теперь рассчитаем валовую прибыль, т.е. разницу между выручкой-нетто от основного вида деятельности и себестоимостью реализованной продукции или услуги. В производстве, торговле и сфере услуг себестоимость может рассчитываться по-разному. Производитель может включать в себестоимость амортизацию станков, электроэнергию и зарплату сотрудников, если их заработок зависит от произведенных единиц товара. Сервисы, которые продают услуги с почасовой оплатой, тоже могут включать зарплату в себестоимость услуги. Предпринимателю для собственного управленческого анализа важно соблюдать правильный и понятный ему порядок расчетов и решить, какие показатели он включает в себестоимость и как он их детализирует в своем управленческом анализе:

Валовая прибыль = выручка-нетто — себестоимость

Валовая прибыль — важный показатель. Это тот объем денег, который должен профинансировать весь бизнес: все налоги, текущие издержки, зарплату персоналу, коммунальные расходы, арендную плату — все постоянные платежи, которые есть у предприятия из месяца в месяц. Если мы видим, что валовой прибыли хватает на то, чтобы обеспечить эти регулярные платежи, значит предприятие прошло точку безубыточности. Если валовой прибыли на это не хватает, значит точка безубыточности еще не пройдена.

Если мы видим, что валовой прибыли хватает на то, чтобы обеспечить эти регулярные платежи, значит предприятие прошло точку безубыточности. Если валовой прибыли на это не хватает, значит точка безубыточности еще не пройдена.

Далее мы учитываем операционные расходы. Это расходы на содержание отдела кадров и юридического отдела, на обслуживание помещений непроизводственного назначения, командировки и связь, затраты на хранение продукции и рекламу, проценты по кредитам — все расходы, которые не входят в себестоимость товаров или услуг. Сюда можно отнести и затраты на поиск партнеров, заключение сделок, расходы на обучение сотрудников, форс-мажорные траты. Так мы находим сумму прибыли от продаж:

Прибыль от продаж = валовая прибыль — операционные расходы

Теперь мы должны учесть прочие доходы и расходы, которые не связаны с предметом деятельности организации. Это побочные и даже “случайные” средства: от продажи или сдачи в аренду активов компании, прибыль от совместной деятельности с другой организацией, проценты, полученные за пользование средствами компании, штрафы, пени, неустойки. Зная все эти суммы за период времени, мы рассчитываем сальдо — то есть разницу непрямых доходов и расходов. Она может быть положительной или отрицательной. И теперь мы можем вычислить балансовую прибыль — т.е., прибыль до налогообложения:

Зная все эти суммы за период времени, мы рассчитываем сальдо — то есть разницу непрямых доходов и расходов. Она может быть положительной или отрицательной. И теперь мы можем вычислить балансовую прибыль — т.е., прибыль до налогообложения:

Балансовая прибыль = прибыль от продаж + сальдо прочих доходов-расходов

И, наконец, нам нужно выяснить, как на прибыль влияют налоги. Прибавляем налоговые активы и вычетаем налоговые обязательства, получаем чистую прибыль:

Чистая прибыль = балансовая прибыль — налоги

Чистая прибыль — это итоговый и самый важный показатель, он демонстрирует конечный результат деятельности фирмы и показывает, насколько выгодно ведение данного бизнеса. Масштаб наших планов и широта наших действий зависят от чистой прибыли. Предприятие может использовать ее для формирования различных фондов и резервов, реинвестиций в производство и увеличения оборотных средств. Если компания является акционерным обществом, то дивиденды держателям акций рассчитываются как раз исходя из размеров чистой прибыли.

Динамика прибыли

При анализе и планировании важно наблюдать все формы прибыли в динамике. Для хорошего и стабильного роста бизнеса нужна правильная динамика между выручкой, валовой прибылью, прибылью от продаж и чистой прибылью. При благоприятном для бизнеса раскладе быстрее и интенсивнее всего растет чистая прибыль. На втором месте по темпам роста должна быть прибыль от продаж, на третьем — валовая, на четвертом — выручка. Если эта последовательность не соблюдается, то по мере роста бизнеса чистая прибыль может сокращаться. Чтобы поймать эту “поломку” и, более того, чтобы ее не допустить, предприниматель должен рассматривать такой показатель, как рентабельность предприятия.

Рентабельность

Рентабельность — это относительный показатель эффективности предприятия. Относительным он называется, потому что мы вычисляем отношение прибыли к другой величине. Существует несколько формул расчета рентабельности, и каждый вид рентабельности описывает отдельные специфические процессы.

Одна из самых “говорящих” формул — рентабельность в отношении тех затрат, которые несет предприятие. Здесь мы рассматриваем прибыль от продаж и те совокупные затраты, которые с этими продажами связаны:

Рентабельность затрат = прибыль / затраты

Так мы видим, сколько копеек прибыли содержится в одном рубле затрат. При благоприятном развитии бизнеса этот показатель не должен падать. И именно за этим следит управленец. Рентабельность затрат тоже нужно рассматривать в динамике и сравнивать с теми показателями, которые были у бизнеса прежде. Также рентабельность можно сравнивать с показателями конкурентов в той же отрасли. Когда мы сравниваем показатели и анализируем ситуацию, мы начинаем понимать, в каком направлении следует двигаться и что менять в бизнесе, чтобы рентабельность росла.

За счет чего можно повысить рентабельность?

Если мы видим отрицательную динамику рентабельности, то необходимо принимать меры, чтобы не допустить убытка или выйти из него.

Есть два ключевых показателя, которые определяют рентабельность. Это уровень наценки и интенсивность оборачиваемости активов предприятия. К сожалению, не существует универсального рецепта прибыльного бизнеса: невозможно сделать ставку ни на высокую наценку, ни на высокую оборачиваемость. Каждый из этих показателей может “подвести” и лишить ожидаемой прибыли. Предпринимателю приходится анализировать ситуацию собственного бизнеса и вырабатывать управленческую стратегию. Он может увеличить наценку при сохранении оборачиваемости, либо понизить наценку, но при этом повысить оборачиваемость и получить больше прибыли. Еще один вариант — разделить бизнес на несколько сегментов и в одном сегменте делать ставку на наценку, а в другом — на оборачиваемость. Так мы стараемся повысить число копеек прибыли в одном рубле продаж.

Еще один способ влиять на прибыль — сокращение и планирование расходов. Уменьшая расходы в основной деятельности, мы уменьшаем себестоимость и снижаем нагрузку на валовую прибыль. Сокращая операционные расходы, мы увеличиваем прибыль от продаж.

Сокращая операционные расходы, мы увеличиваем прибыль от продаж.

Планирование прибыли

Планирование прибыли — процесс, с которого начинается любая предпринимательская деятельность. Финансовое планирование прибыли подразумевает главным образом расчет основных видов доходов и затрат, которые предстоят предприятию в определенном периоде. Расчеты строятся на основаннии анализа рынка и прогнозов, в работу берутся примеры предприятий в интересующей нас отрасли. Планируя прибыль, управленец старается добиться финансирования всех затрат предприятия, предотвратить проблемы с отчислениями в бюджет и внебюджетные фонды и обеспечить постоянный приток чистой прибыли и “живых” денег.

Для этого с помощью различных инструментов ведется работа главным образом с тремя основными факторами, которые влияют на прибыль предприятия и о которых мы уже говорили:

- величина установленной цены (или наценка),

- объем продаж (или оборачиваемость активов),

- уровень затрат на изготовление товара.

Важно понимать, можем ли мы увеличивать цену и влиять на объемы продаж. Для этого проводится изучение спроса на рынке и поиск новых клиентов, уточняются задачи рекламного отдела. Также важна работа по уменьшению издержек на производство товаров или услуг: программы по рациональному использованию сырья и рабочего времени, закуп новой выгодной техники и технологий, стимуляция сотрудников, поиск новых поставщиков. Для страхования собственной деятельности организация может создавать различные фонды, предназначенные для помощи в непредвиденных ситуациях. Тогда формирование прибыли включает формирование резерва, которым можно воспользоваться в критической ситуации.

Если анализ и планирование показывают, что вместо ожидаемого дохода получается дефицит денежных средств, то можно ставить вопрос о закрытии неподъемных кредитов, о реорганизации предприятия и, вообще, о целесообразности его работы. Планирование позволяет рассмотреть эти вопросы вовремя, пока убыток еще не стал значительным.

Таким образом, расчет прибыли и рентабельности, а также планирование прибыли позволяют спрогнозировать деятельность предприятия и его эффективность, вовремя скорректировать деятельность (работая с ценой, объемом продаж и расходами) и предотвратить фатальную финансовую просадку бизнеса.

Автор: Елена Космакова

Ведите бизнес и бухучет в Контур.Бухгалтерии — удобном онлайн-сервисе для совместной работы бухгалтера и директора компаний малого бизнеса. Сервис легок для понимания, бесплатно обновляется и содержит подсказки для корректного ведения учета. Целый месяц сервис можно тестировать бесплатно!

Попробовать бесплатно

Как подготовить отчет о прибылях и убытках (доходах)

Электронная библиотека > Приобретение и управление финансами > Финансовые отчеты «Как подготовить отчет о прибылях и убытках (доходах)»

A Прибыли и убытки (P & L) или доходы Отчет измеряет продажи и расходы компании за определенный период времени. Вы можете использовать это руководство для создания отчета о прибылях и убытках для вашего бизнеса.

Вы можете использовать это руководство для создания отчета о прибылях и убытках для вашего бизнеса.

ЧЕГО ОЖИДАТЬ

Этот Business Builder проведет вас через пошаговый процесс создания отчета о прибылях и убытках для вашего бизнеса.

ЧТО ВЫ ДОЛЖНЫ ЗНАТЬ ПЕРЕД НАЧАЛОМ РАБОТЫ [наверх]

Отчет о прибылях и убытках (P & L) измеряет продажи и расходы компании за определенный период времени. Функция отчета о прибылях и убытках состоит в том, чтобы суммировать все источники дохода и вычесть все расходы, связанные с доходом. Он показывает финансовый прогресс компании за рассматриваемый период времени.

Отчет о прибылях и убытках содержит единые категории продаж и расходов. Категории включают чистые продажи, себестоимость проданных товаров, валовую прибыль, коммерческие и административные расходы (или операционные расходы) и чистую прибыль. Это категории, которые вы тоже будете использовать при построении отчета о прибылях и убытках. Поскольку это отображение продаж и расходов, отчет о прибылях и убытках даст вам представление о потоках денежных средств в ваш бизнес (и из него). Отчет о прибылях и убытках также известен как отчет о прибылях и убытках и отчет о прибылях и убытках.

Поскольку это отображение продаж и расходов, отчет о прибылях и убытках даст вам представление о потоках денежных средств в ваш бизнес (и из него). Отчет о прибылях и убытках также известен как отчет о прибылях и убытках и отчет о прибылях и убытках.

Этот Business Builder с помощью пошагового процесса и использования рабочего листа объяснит, как создать отчет о прибылях и убытках. Термины бухгалтерского учета будут определяться по мере их введения, а для справки включен глоссарий.

Остерегайтесь… Соответствие продаж и затрат. Если отчет о прибылях и убытках, который вы разрабатываете, будет иметь ценность и будет приемлемым для Налоговой службы (IRS), доходы и расходы, представленные в течение периода, должны совпадать. То есть расходы, понесенные для создания продаж вашего продукта (или услуг), должны быть связаны с фактическими продажами в течение отчетного периода.

Этот Business Builder определит и объяснит данные, необходимые для составления отчета о прибылях и убытках, но прежде чем вы начнете, может быть полезно ответить на следующие вопросы:

- Позволяет ли ваш метод инвентаризации производить расчеты или обоснованную оценку количество и стоимость товаров, проданных за определенный период времени?

- Есть ли у вас записи общих и административных расходов?

- Можете ли вы отделить расходы, связанные с продажей, от прочих расходов?

Зачем составлять отчет о прибылях и убытках?

Есть две причины для подготовки отчета о прибылях и убытках. Одна из причин заключается в том, что отчет о прибылях и убытках отвечает на вопрос «Зарабатываю ли я деньги?» Это ценный инструмент для мониторинга операций. Регулярно подготавливаемый отчет о прибылях и убытках — ежеквартально или ежемесячно для новых предприятий — предоставит владельцам своевременную и важную информацию о доходах и расходах и сообщит им, могут ли потребоваться корректировки для возмещения убытков или снижения расходов. Отчет о прибылях и убытках также позволяет посторонним оценить вашу способность управлять и использовать ресурсы вашей компании.

Одна из причин заключается в том, что отчет о прибылях и убытках отвечает на вопрос «Зарабатываю ли я деньги?» Это ценный инструмент для мониторинга операций. Регулярно подготавливаемый отчет о прибылях и убытках — ежеквартально или ежемесячно для новых предприятий — предоставит владельцам своевременную и важную информацию о доходах и расходах и сообщит им, могут ли потребоваться корректировки для возмещения убытков или снижения расходов. Отчет о прибылях и убытках также позволяет посторонним оценить вашу способность управлять и использовать ресурсы вашей компании.

Вторая причина подготовки отчета о прибылях и убытках заключается в том, что его требует IRS. Это отчет о деятельности бизнеса, который используется для начисления налогов на полученную прибыль. Это единственный финансовый отчет, требуемый IRS.

Обзор

В отчете о прибылях и убытках используются данные вашего бизнеса и три простых расчета, чтобы определить чистую прибыль (или чистый убыток) вашей компании. Обычно полезно знать, куда вы идете, прежде чем вы туда доберетесь, поэтому вот оболочка отчета о прибылях и убытках и заполненный отчет о прибылях и убытках для вымышленной компании ABC.

Обычно полезно знать, куда вы идете, прежде чем вы туда доберетесь, поэтому вот оболочка отчета о прибылях и убытках и заполненный отчет о прибылях и убытках для вымышленной компании ABC.

Оболочка отчета о прибылях и убытках:

Чистый объем продаж – Себестоимость проданных товаров = Валовая прибыль

Валовая прибыль – Коммерческие и административные расходы = Чистая операционная прибыль

Чистая операционная прибыль + Прочие доходы – Прочие расходы = Чистая прибыль до налогообложения

Чистая прибыль до налогообложения – подоходный налог = чистая прибыль (или чистый убыток)

Образец отчета о прибылях и убытках:

Оптовая компания ABC

Отчет о прибылях и убытках

За квартал, закончившийся 31 марта 200X г.

Чистые продажи $ 200 000 Стоимость проданных товаров: Начало запасов — 45 000 долл. $ 130 000 Валовая маржа $ 70 000 Продажа, административные и общие

$ 130 000 Валовая маржа $ 70 000 Продажа, административные и общие

расходов: заработная плата и заработная плата — 22 000 долл. США — 6 000 долл. США. 1,000 Износ и амортизация

При улучшении аренды — 500 долл. США — 1500 долл. США Общая продажа, административные и общие расходы

— 36 000 долл. США Прибыль от операций долл. США 34 000 долл. США. Другие доход+ 2500 долл. для подоходного налога- $ 14 400 ЧИСТАЯ ПРИБЫЛЬ ПОСЛЕ НАЛОГА НА ПРИБЫЛЬ $ 21 600

КАК ПОДГОТОВИТЬ ОТЧЕТ О ПРИБЫЛИ И УБЫТКАХ [вверх]

какой период времени рассматривается. В отличие от балансового отчета, который представляет собой моментальный снимок компании на определенную дату во времени, отчет о прибылях и убытках показывает список того, что произошло или произошло за определенный период времени.

Таким образом, заголовок должен содержать формулировку, описывающую исследуемый период времени, например: для месяца, заканчивающегося – месяц/день/год; на окончание квартала — месяц/день/год; для года, заканчивающегося — месяц/день/год.

Шаг 1: Укажите в заголовке рабочего листа название вашей компании и период, который будет отражен в отчете о прибылях и убытках.

Элементы данных, которые вы должны предоставить для построения отчета о прибылях и убытках:

- Чистый объем продаж

- Себестоимость проданных товаров

- Коммерческие и административные расходы

- Прочие доходы и прочие расходы

Чистый объем продаж [наверх]

Чистый объем продаж – это общий объем продаж за анализируемый период времени за вычетом любых поправок на возврат и торговлю скидки. Сумма, разрешенная для возврата, обязательно будет значительно различаться между различными типами бизнеса. Небольшой розничный магазин может иметь несколько возвратов по сравнению с производственной операцией. Обычно это небольшой процент (один или два процента) от общего объема продаж. Сумма, разрешенная для торговых скидок, отражает несоответствие между стандартной или «каталожной» ценой и фактической ценой, уплачиваемой покупателями. Поправка на торговые скидки уменьшает общий объем продаж, отражая фактически уплаченные цены.

Поправка на торговые скидки уменьшает общий объем продаж, отражая фактически уплаченные цены.

Это важное соображение, если продажи регистрируются при размещении заказа, а не при отгрузке товаров или получении оплаты. Выбор того, когда и как регистрировать продажи, зависит от вашей системы бухгалтерского учета и учета и решений, связанных с ее настройкой. Этот Business Builder предполагает, что система установлена.

Шаг 2: Заполните общий объем продаж и любые скидки на рабочем листе. Рассчитать чистый объем продаж.

Стоимость проданных товаров [наверх]

Себестоимость проданных товаров также называется себестоимостью продаж. Для розничных и оптовых торговцев это общая цена, уплаченная за товары, проданные в течение отчетного периода. Это просто цена товара. Он НЕ включает коммерческие или административные расходы (эти расходы указаны в другом месте отчета о прибылях и убытках).

Для сервисных и профессиональных компаний стоимость проданных товаров не взимается. Эти типы компаний получают доход от сборов, комиссий и роялти и не имеют товарных запасов. Затраты на оказание услуг будут включены в коммерческие и административные расходы, а также в разделы общих расходов отчета о прибылях и убытках.

Эти типы компаний получают доход от сборов, комиссий и роялти и не имеют товарных запасов. Затраты на оказание услуг будут включены в коммерческие и административные расходы, а также в разделы общих расходов отчета о прибылях и убытках.

Для розничных и оптовых торговцев себестоимость проданных товаров может быть рассчитана несколькими различными способами, используя либо прямой, либо косвенный метод. Это означает, что это будет фактический учет цен на проданные товары на основе запасов (прямой) или оценка путем вычета (косвенный), например, дефлятирование продаж. Большинство малых розничных и оптовых предприятий рассчитывают себестоимость проданных товаров напрямую, беря стоимость запасов в начале отчетного периода (первоначальный запас), добавляя стоимость товаров, приобретенных в течение отчетного периода (новый запас), а затем вычитая стоимость товаров. стоимость запасов в наличии на конец отчетного периода (оставшиеся запасы). Эти расчеты дадут количество запасов, потребленных в течение отчетного периода:

- Запасы на начало периода

+ Запасы, приобретенные в течение периода

− Запасы в наличии на конец периода

Запасы, использованные для производства продукции в период времени

Дефлятирование показателей продаж

Стоимость проданных товаров также может быть получена косвенно путем дефлирования показателей продаж.

Например, если валовая прибыль (или наценка) магазина розничной торговли составляет 40 процентов, а в течение отчетного периода зарегистрированы продажи на сумму 100 000 долларов США, себестоимость проданных товаров составит 60 000 долларов США. См. следующий расчет того, как это работает:

Общий объем продаж x Валовая прибыль (%) = Валовая прибыль ($)

$100 000 x 40% = $40 000 = 60 000 долл. США

Если применение единой маржи нецелесообразно, классы продуктов могут быть разработаны на основе валовой маржи. То есть группа продуктов А будет состоять из всех продуктов с валовой прибылью, скажем, 30%; группа продуктов B будет включать продукты с валовой прибылью 25 процентов; а Продукт С будет продуктом с валовой прибылью 10 процентов. Расчеты, показанные выше, затем будут выполнены для каждой категории продуктов и суммированы.

Себестоимость проданных товаров производителем

Для производителей метод расчета себестоимости проданных товаров (или, точнее, себестоимости произведенных товаров) отличается от метода для розничных и оптовых торговцев. Это связано с тем, что затраты производителя связаны как с приобретением сырья для создания продукта, так и с затратами, связанными с его производством.

Это связано с тем, что затраты производителя связаны как с приобретением сырья для создания продукта, так и с затратами, связанными с его производством.

Для производителя стоимость проданных товаров делится на две категории: прямые затраты и косвенные затраты.

Прямые затраты включают стоимость запасов на основе начальных и конечных запасов, рассчитываемых таким же образом, как у розничной торговли, а также включают стоимость сырья и незавершенного производства ПЛЮС прямые затраты на оплату труда.

Косвенные затраты включают непрямой труд, общепроизводственные расходы, а также материалы и материалы. Из-за этих дополнений себестоимость произведенных товаров часто составляется отдельной ведомостью. Затем информация из отдельного отчета включается в отчет о прибылях и убытках. Вот информация по каждой из категорий данных для производителей:

- Труд — прямой труд — это затраты труда на преобразование сырья в готовую продукцию. Косвенный труд включает другой производственный персонал, такой как транспортный персонал или рабочие по техническому обслуживанию.

- Общезаводские общепроизводственные расходы — включает в себя: амортизацию основных средств; заводские коммуникации — свет, тепло и электроэнергия; страхование; налоги на недвижимость; и заработная плата руководителей и других лиц, которые не работают непосредственно над созданием продукта.

- Материалы и материалы — израсходованные при производстве товаров, включаются в состав прямой себестоимости реализованных товаров для производителей. Расходные материалы, не потребляемые в процессе производства, включаются в состав косвенных затрат.

Для производителей, если тара или упаковка являются неотъемлемой частью товара, то эти расходы включаются в себестоимость проданных товаров. Если они не являются неотъемлемой частью продукта, то эти расходы будут отражаться как расходы на продажу.

Шаг 3: Заполните себестоимость продаж для вашей компании на рабочем листе.

Если вы являетесь производителем, заполните отдельную таблицу себестоимости произведенных товаров, чтобы убедиться, что все применимые затраты учтены. Перенесите затраты на произведенные товары в общий рабочий лист и продолжайте использовать общий рабочий лист для расчета чистого дохода от своей операции.

Перенесите затраты на произведенные товары в общий рабочий лист и продолжайте использовать общий рабочий лист для расчета чистого дохода от своей операции.

Валовая прибыль

После того, как в отчет о прибылях и убытках будут введены чистые продажи и себестоимость проданных товаров, можно рассчитать валовую прибыль за отчетный период. Валовая прибыль также называется валовой прибылью.

Чистая выручка от продаж – Стоимость проданных товаров = Валовая прибыль

Шаг 4: Рассчитайте валовую прибыль вашей компании.

Коммерческие и административные расходы [наверх]

В отчете о прибылях и убытках для всех типов компаний отражаются два типа расходов: коммерческие расходы и общие и административные расходы.

- Коммерческие расходы – это расходы, понесенные прямо или косвенно при осуществлении продаж. Они включают в себя заработную плату продавцов, расходы на офис продаж, комиссионные, рекламу, складирование и доставку.

Как правило, расходы на продажу — это расходы на прием заказов и

заказ выполняю.

Как правило, расходы на продажу — это расходы на прием заказов и

заказ выполняю. - Общехозяйственные и административные расходы – операционные расходы, не связанные непосредственно с реализацией товаров. Они включают в себя заработную плату неторгового персонала, расходные материалы и другие операционные расходы, необходимые для общего управления бизнесом. Общие и административные расходы обычно считаются «накладными» расходами и включают арендную плату, коммунальные услуги, телефон, проезд и расходные материалы.

Расходы на ремонт и улучшение оборудования или имущества также могут быть вычтены как расходы. Однако это касается только расходов на содержание имущества или оборудования, таких как ремонт крыши, перекраска и другое техническое обслуживание. Капитальный ремонт оборудования или техническое обслуживание, продлевающие срок службы актива, должны капитализироваться (то есть амортизироваться в течение срока полезного использования актива, а не вычитаться из дохода в качестве расхода). Для управленческих целей общие и административные расходы считаются управляемыми расходами. Они контролируются решениями руководства и напрямую не связаны с продажами или производством.

Для управленческих целей общие и административные расходы считаются управляемыми расходами. Они контролируются решениями руководства и напрямую не связаны с продажами или производством.

Шаг 5: Заполните коммерческие, общие и административные расходы вашего бизнеса на листе.

Чистая операционная прибыль

Чистая операционная прибыль представляет собой разницу между валовой прибылью и коммерческими и административными расходами.

Валовая прибыль – Коммерческие и административные расходы = Чистая операционная прибыль

Шаг 6: На листе вычислите чистую операционную прибыль для вашего бизнеса.

Последними пунктами в отчете о прибылях и убытках являются: прочие доходы, прочие расходы и налоги на прибыль. Рассмотрим сначала прочие доходы и расходы.

Прочие доходы и прочие расходы [наверх]

Это строки для любых необычных статей доходов или расходов, не связанных напрямую с деятельностью предприятия. Прочие доходы включают проценты, дивиденды, разные продажи, арендную плату, роялти и прибыль от продажи основных средств. Прочие расходы — это позиция для записи любых непредвиденных убытков, не связанных с обычным ходом хозяйственной деятельности. Это может включать потери от утилизации оборудования. Прочие доходы добавляются к чистой операционной прибыли, а прочие расходы вычитаются из чистой операционной прибыли для расчета чистой прибыли до налогообложения.

Прочие доходы включают проценты, дивиденды, разные продажи, арендную плату, роялти и прибыль от продажи основных средств. Прочие расходы — это позиция для записи любых непредвиденных убытков, не связанных с обычным ходом хозяйственной деятельности. Это может включать потери от утилизации оборудования. Прочие доходы добавляются к чистой операционной прибыли, а прочие расходы вычитаются из чистой операционной прибыли для расчета чистой прибыли до налогообложения.

Чистая операционная прибыль + (Прочие доходы − Прочие расходы) = Чистая прибыль до налогообложения

Шаг 7: Введите любой Прочий доход или Прочие расходы вашего бизнеса в рабочую таблицу и рассчитайте чистую прибыль до налогообложения.

Чистая прибыль

Чистая прибыль рассчитывается путем вычитания сумм, которые, по вашим оценкам, должны быть уплачены по подоходному налогу штата и федеральному налогу, из чистой прибыли до уплаты подоходного налога.

Чистая прибыль до налогообложения – подоходный налог = чистая прибыль

Шаг 8: Рассчитайте чистую прибыль вашего бизнеса.

Заключение

Составление отчета о прибылях и убытках является важным событием для малого бизнеса. На первый взгляд, он дает краткое изложение наиболее важных направлений деятельности компании.

Отчет о прибылях и убытках — это запись хороших новостей о продажах и менее благоприятных новостей о расходах. Он предоставляет ценную информацию для менеджеров и владельцев, включая стоимость проданных товаров, валовую прибыль, коммерческие и административные расходы и чистую прибыль. Составляемый на регулярной основе отчет о прибылях и убытках является одним из наиболее важных инструментов, который владелец малого бизнеса может использовать для оценки и внесения корректировок в свою деятельность.

КОНТРОЛЬНЫЙ СПИСОК [наверх]

Чистый объем продаж и себестоимость проданных товаров

___ Вычли ли вы скидку на возврат, транспортировку и скидки из общего объема продаж?

___ Все ли соответствующие затраты включены в себестоимость проданных товаров?

___ Если вы являетесь производителем, включили ли вы затраты на рабочую силу, производственные накладные расходы и стоимость запасов в себестоимость проданных товаров?

Коммерческие расходы и чистая прибыль

___ Были ли коммерческие расходы отделены от общих и административных расходов?

___ Были ли добавлены или вычтены из чистой операционной прибыли какие-либо доходы или расходы, не связанные с обычной деятельностью, для расчета чистой прибыли?

___ Включены ли льготы по налогам штата и федеральным налогам в вычет подоходного налога?

РЕСУРСЫ [наверх]

Книги

Анализ и использование финансовой отчетности, 2-е изд. , Джеральд И. Уайт, Ашвинпол С. Сондхи и Дов Фрид. (Джон Уайли и сыновья, 1997).

, Джеральд И. Уайт, Ашвинпол С. Сондхи и Дов Фрид. (Джон Уайли и сыновья, 1997).

Справочник корпоративного контролера по финансовому менеджменту, 2-е изд., Джоэл Г. Сигел, Джэ К. Шим и Ники А. Добер. (Прентис Холл, 1997).

Журналы

Журнал бухгалтерского учета

Другие источники

Администрация малого бизнеса

Американский институт сертифицированных государственных бухгалтеров

Глоссарий [TOP]

Получите возврат для возвратов. продажи, сумма, вычитаемая из продаж для отражения возвратов товаров. Обычно рассчитывается как небольшой процент от продаж.

Вернуться к основному документу.

Себестоимость проданных товаров — Общая цена, уплаченная за товары, проданные в течение отчетного периода, плюс транспортные расходы на приобретение товаров. У сервисных и профессиональных компаний не будет себестоимости проданных товаров, а у производителей будет подробная отчетность.

Вернуться к основному документу.

Прямой труд — Стоимость труда для преобразования сырья в готовую продукцию. Прямой труд включается в себестоимость товаров, проданных производителям.

Вернуться к основному документу.

Скидки — Надбавка, вычитаемая из общего объема продаж для торговых скидок. Используется при расчете чистых продаж.

Вернуться к основному документу.

Общехозяйственные и административные расходы — Накладные расходы, не связанные непосредственно с реализацией товаров. Включает заработную плату (неторгового персонала), арендную плату, коммунальные услуги, телефон, проезд и расходные материалы.

Вернуться к основному документу.

Валовая прибыль — Чистая выручка за вычетом любых корректировок на возвраты или скидки.

Вернуться к основному документу.

Чистый объем продаж — Общий объем продаж за вычетом любых корректировок на возвраты или скидки.

Вернуться к основному документу.

Коммерческие расходы — Расходы, связанные с приемом заказов и реализацией продукции.

Вернуться к основному документу.

Прочие доходы — Доходы, полученные не от обычной деятельности предприятия. Включает проценты, дивиденды и прибыль от продажи активов.

Вернуться к основному документу.

Прочие расходы — Расходы, не связанные с обычной деятельностью. Может включать убытки от продажи активов.

Вернуться к основному документу.

Чистая операционная прибыль — Валовая прибыль за вычетом коммерческих и административных расходов.

Вернуться к основному документу.

Чистая прибыль до налогообложения — Чистая операционная прибыль плюс прочие доходы и минус прочие расходы.

Вернуться к основному документу

.

Писатель: Э. Бонд

Все права защищены. Текст данной публикации или любая его часть не могут быть воспроизведены каким бы то ни было образом без письменного разрешения издателя.

Определение дохода от бизнеса

По

Алисия Туовила

Полная биография

Алисия Туовила является сертифицированным бухгалтером с более чем 7-летним опытом работы в области финансового учета, с опытом подготовки бюджета, закрытия месяца и года, подготовки и проверки финансовой отчетности, а также финансового анализа. Она является экспертом в области личных финансов и налогов и получила степень магистра бухгалтерского учета в Университете Центральной Флориды.

Узнайте о нашем редакционная политика

Обновлено 18 июля 2022 г.

Рассмотрено

Маргарет Джеймс

Рассмотрено Маргарет Джеймс

Полная биография

Пегги Джеймс — дипломированный бухгалтер с более чем 9-летним опытом работы в области бухгалтерского учета и финансов, включая корпоративные, некоммерческие и личные финансы. Последнее время она работала в Университете Дьюка и является владельцем Peggy James, CPA, PLLC, обслуживающей малый бизнес, некоммерческие организации, индивидуальных предпринимателей, фрилансеров и частных лиц.

Последнее время она работала в Университете Дьюка и является владельцем Peggy James, CPA, PLLC, обслуживающей малый бизнес, некоммерческие организации, индивидуальных предпринимателей, фрилансеров и частных лиц.

Узнайте о нашем Совет финансового контроля

Факт проверен

Пит Рэтберн

Факт проверен Пит Рэтберн

Полная биография

Пит Рэтберн — независимый писатель, редактор и специалист по проверке фактов, специализирующийся на экономике и личных финансах. Он провел более 25 лет в сфере среднего образования, обучая, среди прочего, необходимости финансовой грамотности и личных финансов для молодых людей, вступающих в независимую жизнь.

Узнайте о нашем редакционная политика

Что такое доход от бизнеса?

Доход от предпринимательской деятельности – это вид заработанного дохода и классифицируется как обычный доход для целей налогообложения. Он включает любой доход, полученный в результате деятельности организации. В своей простейшей форме это чистая прибыль или убыток хозяйствующего субъекта, который рассчитывается как его доход из всех источников за вычетом затрат на ведение бизнеса.

Он включает любой доход, полученный в результате деятельности организации. В своей простейшей форме это чистая прибыль или убыток хозяйствующего субъекта, который рассчитывается как его доход из всех источников за вычетом затрат на ведение бизнеса.

Ключевые выводы

- Доход от коммерческой деятельности представляет собой заработанный доход и включает в себя любой доход, полученный от операций организации.

- Для целей налогообложения доход от предпринимательской деятельности рассматривается как обычный доход.

- Коммерческие расходы и убытки часто компенсируют коммерческий доход.

- Порядок налогообложения бизнеса зависит от того, является ли он индивидуальным предпринимателем, товариществом или корпорацией.

Понимание доходов от бизнеса

Доход от бизнеса — это термин, обычно используемый в налоговой отчетности. По данным Налоговой службы (IRS), доход от бизнеса «может включать доход, полученный от продажи продуктов или услуг», например, «гонорары, полученные лицом от регулярной профессиональной деятельности. .. [и] арендная плата, полученная человек, занимающийся недвижимостью».

.. [и] арендная плата, полученная человек, занимающийся недвижимостью».

Коммерческие расходы и коммерческие убытки могут компенсировать коммерческий доход, который может быть как положительным, так и отрицательным в любой конкретный год. Мотив прибыли, стоящий за доходом от бизнеса, является универсальным для большинства коммерческих организаций. Однако способ налогообложения доходов от бизнеса различается для каждого из наиболее распространенных типов бизнеса: индивидуальных предпринимателей, товариществ и корпораций.

Как облагается налогом доход от бизнеса

То, как формируется бизнес, определяет, как он сообщает о своих доходах в IRS.

- Индивидуальное предприятие не является юридически отдельным лицом от своего владельца. Таким образом, доход от бизнеса от индивидуального предпринимателя указывается в налоговой декларации по форме 1040 этого физического лица с использованием Приложения C: Прибыль или убыток от бизнеса.

- Товарищество – это некорпоративный бизнес, находящийся в совместной собственности двух или более лиц.

Он сообщает о доходах от бизнеса в форме 1065. Однако само товарищество не платит подоходный налог. Все партнеры получают Приложение K-1 и сообщают о своей доле дохода товарищества в своих декларациях по индивидуальному подоходному налогу.

Он сообщает о доходах от бизнеса в форме 1065. Однако само товарищество не платит подоходный налог. Все партнеры получают Приложение K-1 и сообщают о своей доле дохода товарищества в своих декларациях по индивидуальному подоходному налогу. - Компания с ограниченной ответственностью (ООО) представляет собой гибрид корпорации и индивидуального предприятия или товарищества. LLC с одним участником сообщают о доходах от бизнеса в форме 1040, Приложение C. LLC с более чем одним участником, с другой стороны, используют ту же форму, что и товарищества: форма 1065. LLC также может облагаться налогом как корпорация C ( C-corp) или S-корпорация (S-corp).

- Корпорация является юридически отдельным юридическим лицом от любого физического лица, которому она принадлежит. Корпорации обычно облагаются налогом как C-corp, что означает, что они облагаются налогом отдельно от своих владельцев. Коммерческий доход от корпорации указывается в форме 1120.

- S-corp — это корпорация, которая решает облагаться налогом как сквозной бизнес.

Доход от бизнеса S-corp указывается в форме 1120-S. Как и товарищество, S-corp не платит подоходный налог. Акционеры получают Приложение K-1 и указывают свою долю дохода компании в своих индивидуальных налоговых декларациях. Обратите внимание, что S-corp не является типом юридического лица; это выборы для подачи налоговых деклараций, которые LLC или C-corp могут выбрать после формирования.

Доход от бизнеса S-corp указывается в форме 1120-S. Как и товарищество, S-corp не платит подоходный налог. Акционеры получают Приложение K-1 и указывают свою долю дохода компании в своих индивидуальных налоговых декларациях. Обратите внимание, что S-corp не является типом юридического лица; это выборы для подачи налоговых деклараций, которые LLC или C-corp могут выбрать после формирования.

Страхование доходов от бизнеса (BIC) предлагает компаниям возможность застраховаться от потери дохода от бизнеса, вызванной повреждением физического имущества.

Страховое покрытие доходов от бизнеса

Форма покрытия доходов от бизнеса — это тип полиса страхования имущества, который покрывает потерю дохода компании из-за замедления или временной приостановки нормальной деятельности, связанной с повреждением ее физического имущества.

Допустим, кабинет врача во Флориде поврежден ураганом. Врач не может принимать пациентов в этом кабинете до тех пор, пока здание снова не будет считаться структурно прочным. Покрытие дохода от бизнеса будет действовать в течение периода времени, когда деятельность врача прерывается.

Покрытие дохода от бизнеса будет действовать в течение периода времени, когда деятельность врача прерывается.

Какие примеры доходов от бизнеса?

Доход от бизнеса, как следует из названия, представляет собой доход от бизнеса. Согласно Службе внутренних доходов (IRS), любой платеж, сделанный в обмен на продукт или услугу, предлагаемую бизнесом, считается доходом от бизнеса. Это может включать продажу, совершенную в магазине или в Интернете, или арендную плату, полученную агентством недвижимости.

Какой доход может получить малый бизнес без уплаты налогов?

Индивидуальные предприниматели или независимые подрядчики обычно облагаются налогом на чистую прибыль, превышающую 400 долларов США.

Что считается бизнесом?

Бизнес может принимать разные формы. Вообще говоря, бизнес можно определить как любую деятельность, направленную на получение дохода от продажи товаров или оказания услуг.

Источники статей

Investopedia требует, чтобы авторы использовали первоисточники для поддержки своей работы. К ним относятся официальные документы, правительственные данные, оригинальные отчеты и интервью с отраслевыми экспертами. Мы также при необходимости ссылаемся на оригинальные исследования других авторитетных издателей. Вы можете узнать больше о стандартах, которым мы следуем при создании точного и беспристрастного контента, в нашем

редакционная политика.

К ним относятся официальные документы, правительственные данные, оригинальные отчеты и интервью с отраслевыми экспертами. Мы также при необходимости ссылаемся на оригинальные исследования других авторитетных издателей. Вы можете узнать больше о стандартах, которым мы следуем при создании точного и беспристрастного контента, в нашем

редакционная политика.

Налоговая служба, IRS Video. «Доход от бизнеса». По состоянию на 20 декабря 2021 г.

Налоговая служба. «Тема № 407 Доход от бизнеса». По состоянию на 20 декабря 2021 г.

Налоговая служба. «Форма 1040: Декларация о подоходном налоге с физических лиц в США». По состоянию на 20 декабря 2021 г.

Налоговая служба. «Приложение C (форма 1040)». По состоянию на 20 декабря 2021 г.

Налоговая служба. «Форма 1065: Возврат доходов от партнерства в США». По состоянию на 20 декабря 2021 г.

Налоговая служба. «Расписание К-1 (форма 1065)».

По состоянию на 20 декабря 2021 г.

По состоянию на 20 декабря 2021 г.Налоговая служба. «О Приложении K-1 (Форма 1065), Доле Партнера в доходах, Вычетах, Кредитах и т. д.» По состоянию на 20 декабря 2021 г.

Налоговая служба. «ООО подает заявку как корпорация или товарищество». По состоянию на 20 декабря 2021 г.

Налоговая служба. «Форма 1120: Налоговая декларация корпорации США». По состоянию на 20 декабря 2021 г.

Налоговая служба. «Определение корпорации». По состоянию на 20 декабря 2021 г.

Налоговая служба. «Форма 1120-S: Декларация о подоходном налоге США для корпорации S». По состоянию на 20 декабря 2021 г.

Налоговая служба. «Корпорации С». По состоянию на 20 декабря 2021 г.

Международный институт управления рисками. «Покрытие доходов бизнеса». По состоянию на 20 декабря 2021 г.

Налоговая служба. «Коммерческие налоги». По состоянию на 20 декабря 2021 г.

Налоговая служба. «Определение «Торговля или бизнес». По состоянию на 20 декабря 2021 г.

Простое бизнес-руководство из 10 шагов

8 мин. Читать

16 июня 2022 г.

Чтобы подготовить отчет о прибылях и убытках, вам необходимо составить отчет о пробном балансе, рассчитать выручку, определить себестоимость проданных товаров, рассчитать валовую прибыль, включить операционные расходы, рассчитать доход, включить подоходный налог, рассчитайте чистую прибыль и, наконец, завершите отчет о прибылях и убытках, указав сведения о компании и отчетный период.

Если вы не можете найти время, чтобы создать собственную выписку с нуля, бесплатный шаблон выписки по счету — идеальное решение.

FreshBooks предоставляет бесплатные шаблоны отчетов о прибылях и убытках, предварительно отформатированные для ваших нужд. Все, что вам нужно сделать, это заполнить пустые поля числами, которые вы вычислили. Никакого стресса, только результат.

Чтобы подготовить отчет о прибылях и убытках, малые предприятия должны проанализировать и сообщить о своих доходах, расходах и полученных в результате прибылях или убытках за определенный отчетный период. Отчет о прибылях и убытках, также называемый отчетом о прибылях и убытках, является одним из основных финансовых отчетов, выпускаемых предприятиями, наряду с балансом и отчетом о движении денежных средств.

Балансовые отчеты представляют собой моментальные сводки активов, долгов и акций компании.

Отчеты о движении денежных средств представляют собой финансовые отчеты, в которых подробно описывается сумма денежных средств, полученных и потраченных компанией.

Отчеты о прибылях и убытках показывают, какую прибыль предприятие получило за определенный отчетный период, а также сумму расходов, понесенных при получении дохода.

Эти темы покажут вам, как подготовить отчет о прибылях и убытках:

Как написать отчет о прибылях и убытках

Образец отчета о прибылях и убытках

В чем разница между балансовым отчетом и отчетом о прибылях и убытках?

ПРИМЕЧАНИЕ. Сотрудники службы поддержки FreshBooks не являются сертифицированными специалистами по подоходному налогу или бухгалтерскому учету и не могут давать советы в этих областях, за исключением вопросов поддержки о FreshBooks. Если вам нужна консультация по подоходному налогу, обратитесь к бухгалтеру в вашем регионе по номеру .

Сотрудники службы поддержки FreshBooks не являются сертифицированными специалистами по подоходному налогу или бухгалтерскому учету и не могут давать советы в этих областях, за исключением вопросов поддержки о FreshBooks. Если вам нужна консультация по подоходному налогу, обратитесь к бухгалтеру в вашем регионе по номеру .

У нас есть бесплатный шаблон отчета о прибылях и убытках, который вы можете использовать в качестве ориентира. Полностью совместимые с Microsoft Word или Google Docs, вы можете загрузить эти шаблоны и настроить их под себя.

Просто посетите FreshBooks, чтобы получить пример шаблона счета, загрузите нужный формат, а затем приступайте к заполнению пробелов. Шаблон Microsoft Word — отличный способ начать работу, так как этот формат прост в использовании и знаком многим пользователям.

Или продолжайте читать, чтобы начать создавать его с нуля!

Лучший способ узнать, какой доход принес ваш бизнес, — составить отчет об эффективности наряду с другими финансовыми отчетами. Чтобы написать отчет о прибылях и убытках и сообщить о прибыли, которую приносит ваш малый бизнес, выполните следующие шаги бухгалтерского учета:

Чтобы написать отчет о прибылях и убытках и сообщить о прибыли, которую приносит ваш малый бизнес, выполните следующие шаги бухгалтерского учета:

1. Выберите отчетный период

Первым шагом в подготовке отчета о прибылях и убытках является выбор отчетного периода, который будет охватывать ваш отчет. Предприятия обычно предпочитают отчитываться о своих доходах на годовой, квартальной или ежемесячной основе. Публичные компании обязаны готовить финансовую отчетность ежеквартально и ежегодно, но малые предприятия не так строго регулируются в своей отчетности. Создание ежемесячных отчетов о прибылях и убытках может помочь вам определить тенденции в ваших прибылях и расходах с течением времени. Эта информация может помочь вам принимать деловые решения, чтобы сделать вашу компанию более эффективной и прибыльной.

2. Создание отчета о пробном балансе

Чтобы создать отчет о прибылях и убытках для вашего бизнеса, вам необходимо распечатать стандартный отчет о пробном балансе. Вы можете легко создать пробный баланс с помощью облачного программного обеспечения для бухгалтерского учета. Отчеты о пробном балансе — это внутренние документы, в которых указывается конечное сальдо по каждому счету в главной книге за определенный отчетный период. Создание балансовых отчетов является важной частью создания отчета о прибылях и убытках, поскольку именно так компания собирает данные об остатках на своих счетах. Это даст вам все цифры конечного баланса, необходимые для создания отчета о прибылях и убытках.

Вы можете легко создать пробный баланс с помощью облачного программного обеспечения для бухгалтерского учета. Отчеты о пробном балансе — это внутренние документы, в которых указывается конечное сальдо по каждому счету в главной книге за определенный отчетный период. Создание балансовых отчетов является важной частью создания отчета о прибылях и убытках, поскольку именно так компания собирает данные об остатках на своих счетах. Это даст вам все цифры конечного баланса, необходимые для создания отчета о прибылях и убытках.

3. Рассчитайте свой доход

Далее вам необходимо рассчитать общий доход от продаж вашего бизнеса за отчетный период. Ваш доход включает в себя все деньги, заработанные за ваши услуги в течение отчетного периода, даже если вы еще не получили все платежи. Сложите все статьи доходов из отчета о пробном балансе и введите общую сумму в строку доходов вашего отчета о прибылях и убытках.

FreshBooks предлагает простую в использовании формулу учета, чтобы убедиться, что вы рассчитываете правильные суммы и создаете точный отчет о прибылях и убытках.

4. Определение себестоимости проданных товаров

Себестоимость проданных товаров включает в себя прямые затраты на рабочую силу, материалы и накладные расходы, которые вы понесли при предоставлении товаров или услуг. Сложите все позиции стоимости проданных товаров в отчете о пробном балансе и укажите общую стоимость проданных товаров в отчете о прибылях и убытках, непосредственно под статьей дохода.

5. Рассчитайте валовую прибыль

Вычтите общую стоимость проданных товаров из общей суммы дохода в вашем отчете о прибылях и убытках. Этот расчет даст вам валовую прибыль или валовую сумму, полученную от продажи ваших товаров и услуг.

6. Включите операционные расходы

Сложите все операционные расходы, указанные в отчете о пробном балансе. Каждую строку расходов следует перепроверить, чтобы убедиться, что цифры указаны правильно. Введите общую сумму в отчет о прибылях и убытках в качестве статьи расходов на продажу и административные расходы. Он расположен непосредственно под линией валовой маржи.

Он расположен непосредственно под линией валовой маржи.

7. Рассчитайте свой доход

Вычтите сумму коммерческих и административных расходов из валовой прибыли. Это даст вам сумму дохода до вычета налогов. Введите сумму в нижней части отчета о прибылях и убытках.

8. Включите подоходный налог

Чтобы рассчитать подоходный налог, умножьте применимую налоговую ставку штата на сумму вашего дохода до налогообложения. Добавьте это в отчет о прибылях и убытках под цифрой дохода до налогообложения.

9. Расчет чистой прибыли

Чтобы определить чистую прибыль вашего бизнеса, вычтите подоходный налог из суммы дохода до налогообложения. Введите цифру в последнюю строку вашего отчета о прибылях и убытках. Это даст вам общее представление об эффективности вашего бизнеса и позволит увидеть, насколько вы прибыльны.

10. Завершите отчет о прибылях и убытках

Чтобы завершить отчет о прибылях и убытках, добавьте к отчету заголовок, определяющий его как отчет о прибылях и убытках. Добавьте информацию о своем бизнесе и отчетный период, указанный в отчете о прибылях и убытках. Со всеми данными, которые вы собрали, вы теперь создали точный отчет о прибылях и убытках. Это даст вам понимание определения отчета о прибылях и убытках в будущем, что будет очень полезно для вас и вашей деловой практики.

Добавьте информацию о своем бизнесе и отчетный период, указанный в отчете о прибылях и убытках. Со всеми данными, которые вы собрали, вы теперь создали точный отчет о прибылях и убытках. Это даст вам понимание определения отчета о прибылях и убытках в будущем, что будет очень полезно для вас и вашей деловой практики.

Этот пример отчета о прибылях и убытках, созданный Finance Train, может дать вам лучшее представление о том, что сообщается в отчете о прибылях и убытках, формате и способе представления данных:

Существует несколько ключевых различий между балансовым отчетом и отчетом о прибылях и убытках, в том числе: отчеты о финансовой деятельности в определенный момент времени для моментального представления финансов бизнеса.

Что такое отчет о прибылях и убытках?

Отчет о прибылях и убытках или отчет о прибылях и убытках — это один из финансовых отчетов, который требуется компании для балансировки бухгалтерских книг и расчета финансового состояния компании.

Показывает доходы и расходы компании за определенный период, который можно выбрать в соответствии с потребностями компании. Отчет о прибылях и убытках показывает, как доходы преобразуются в чистую прибыль или чистую прибыль.

Квартальный отчет о прибылях и убытках показывает прибыль или убытки, полученные вашим бизнесом за трехмесячный период. Его также можно назвать отчетом о прибылях и убытках, и он является важным финансовым отчетом, который показывает доходы и расходы предприятия с подробным описанием вашего чистого дохода или чистой прибыли.

Как правило, расходы на продажу — это расходы на прием заказов и

заказ выполняю.

Как правило, расходы на продажу — это расходы на прием заказов и

заказ выполняю. Он сообщает о доходах от бизнеса в форме 1065. Однако само товарищество не платит подоходный налог. Все партнеры получают Приложение K-1 и сообщают о своей доле дохода товарищества в своих декларациях по индивидуальному подоходному налогу.